再年末調整(再年調)の基本知識と必要なケース、提出書類などを徹底解説!

本記事では、再年末調整の手続きについて、実施が求められるケースや期限、可否判断のポイントなどを解説します。また、再年末調整で提出が求められる書類の概要や、従業員に確定申告をしてもらう際の流れもご紹介。再年末調整の詳細を知りたい方は、ぜひ本記事を参考にしてください。

再年末調整は、通常の年末調整が終わりホッとひと安心した頃に発生することが多い手続きです。再年末調整の場合、基本的に対応すべき件数は少ないものの、非常に短い期間のなかで適切な手続きを行う必要があります。

そこで本記事では、再年末調整の手続きについて実施が求められるケースや期限、可否判断のポイントなどを解説します。記事の後半では、再年末調整で提出が求められる書類の概要や、従業員本人に確定申告をしてもらう際の流れも紹介していきます。

再年末調整の基礎知識を身につけたい方は、ぜひ本記事を参考にしてみてください。

再年末調整が必要なケースとは?

再年末調整とは、一般的に「年末調整のやり直し」と呼ばれる手続きです。人事給与の領域では「再年調」や「再調整」とも呼ばれたりします。

ここでは、再年末調整の手続きが必要となる5つのケースや必要性を確認しましょう。

再年末調整が必要となるケース

再年末調整が必要となる要因は、大きく分けて次の2つに整理できます。

|

①人事給与担当者が計算を間違えたとき ②従業員の所得金額や、提出した申告書の内容に誤りや変更があるとき

|

平易な言葉を使えば、再年末調整は、計算済みの数字を従業員の実情に合わせるために行われる手続きになります。また、上記②については以下の5つのケースが考えられます。

|

(1)年末調整後に、扶養親族が変わったとき (2)年末調整後に、配偶者の年収が変わったとき (3)年末調整後に、給与を追加で支払ったとき (4)年末調整後に、保険料を支払ったとき (5)年末調整後に、住宅ローン控除申請書が提出されたとき

|

それぞれの概要を見ていきましょう。

ケース(1)年末調整後に、扶養親族が変わったとき

年末調整の書類を提出後~年末12月31日までの間に以下のような出来事があり、従業員の扶養親族の人数が変わった場合、最新の申告情報を使って再年末調整を行う必要があります。

|

|

年末調整には来年度の住民税に影響する申告も含まれているため、子どもが生まれた場合は新生児情報も必要です。

また、再婚相手の子どもが16歳以上だった場合も扶養控除の適用対象となるため、申告書の修正が必要でしょう。

<参考>:6 年末調整後に給与の追加払や扶養親族等の異動があった場合の再調整<PDF>(国税庁)

ケース(2)年末調整後に、従業員本人や配偶者の年収が変わったとき

配偶者控除と配偶者特別控除は、従業員本人と配偶者の合計所得金額から控除金額が決まる仕組みです。そのため、従業員が申告したタイミングにおける合計所得金額の見積額と、確定した合計所得金額に差額が生じた場合、配偶者控除もしくは配偶者特別控除の金額が変わる可能性があります。

この考え方でいくと、たとえば年末調整後~12月末日までに従業員本人に対して給与を追加で支払った場合も、再年末調整が必要なケースに該当する可能性が高いでしょう。

<参考>:6 年末調整後に給与の追加払や扶養親族等の異動があった場合の再調整<PDF>(国税庁)

ケース(3)年末調整後に、保険料を支払ったとき

従業員が保険料控除申告書を提出して、その内容をもとに人事給与担当者が年末調整を行ったあと~12月末までの間に、従業員本人もしくは対象親族が保険料をさらに支払った場合、再年末調整をする必要があります。

該当するのは、以下の4つの保険料控除に関するケースです。

|

|

<参考>:6 年末調整後に給与の追加払や扶養親族等の異動があった場合の再調整<PDF>(国税庁)

年末調整で申請できるこれらの保険料控除については、以下の記事でも詳しく解説しています。詳細を知りたい方は、ぜひ参考にしてください。

【関連記事】年末調整で行う保険料控除とは?各保険料の申請方法や控除額計算、手続きの流れを解説

ケース(4)年末調整後に、住宅ローン控除申請書が提出されたとき

住宅ローン控除(住宅借入金等特別控除)は、2年目から年末調整で控除を受けられるものです。1年目は自分で確定申告を行う特徴から、従業員が2年目から年末調整できることに気づかず、遅れて書類提出されるケースがあります。

<参考>:6 年末調整後に給与の追加払や扶養親族等の異動があった場合の再調整<PDF>(国税庁)

<参考>:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

再年末調整を行う方法と調整期限、可否判断のポイント

再年末調整は、ここまで紹介したとおり従業員による申告内容が実情と合っていなかったり、計算結果にミスがあったりしたときに原則として実施されるものです。ただし、再年末調整には、問題に気付いた時期や手続きの進み方ごとに「再調整できる・できない」や「選択すべき手続き」の判断が変わる特徴があります。

再年末調整の可否判断と手続き内容を簡単に整理すると、以下のとおりになります。

| 計算ミスや実情との違いに気付いたタイミング | 具体的な問題 | 再年末調整の 可否 |

従業員本人に よる確定申告 |

具体的な 対応ポイント |

| 「翌年1月31日以前」かつ「源泉徴収票発行前」 | ・計算ミス | 可能 | 不要 | 申告書の該当部分に二重線を引いて修正印を押し、正しい数字を記入 |

|

・扶養親族の変化 |

可能 | 不要 | 従業員から正しい情報をヒアリングし、新たな添付書類を確認して内容修正 | |

| 「翌年2月1日以降」もしくは「源泉徴収票発行後」(※年末調整の修正期限(翌1月31日)が過ぎたとき) | 不可能 | 必要 |

従業員自身が確定申告を行う |

|

| 過年度の 年末調整に 誤りが あった場合 |

追加徴収時 | 可能 (見直し必要) |

不要 |

追加徴収の場合、企業が税務署に対して従業員の不足税額を支払う |

| 還付時 | 見直し不要 | 必要 | 支払った税額が多い場合、従業員が自ら税務署に請求を行って還付を受ける | |

この章では、年末調整の問題に気付いた時期ごとの対処法(企業による再年末調整・従業員による確定申告)と具体的なポイントを確認しましょう。

ポイント(1)「翌年1月31日以前」で

「源泉徴収票を発行する前」の場合

再年末調整は、法定調書の提出期限である「翌年1月31日の前」かつ「源泉徴収票を発行していない段階」であれば行える手続きです。翌年の1月31日は、「年末調整の提出・修正期限」になります。源泉徴収票の発行済みや、年末調整を終えた翌年1月31日を過ぎてしまった場合は、再年末調整はもう行えないことを意味します。

再年末調整の手続きは、「担当者側の問題」と「従業員側の問題や情報変更」のどちらに該当するかで、行うべき作業が変わってくるものです。

まず、人事給与担当者が計算ミスをしていた場合、申告書の該当部分に二重線を引き、その線に重なる形で修正印を押して適切な数字を記入します。

これに対して、従業員の扶養親族の数が変わったり、保険料の申告漏れや年末調整後の支払い(内容変更)があったりした場合は、従業員本人から正しい内容をヒアリングしたうえで添付書類を提出してもらい、チェック後に修正をする流れになります。

所得税の法定調書における提出期限は、国税庁が以下のページで示しています。ただし、法定調書の提出期限や確定申告の期間などは、土日祝日などの影響を受けて少し変わることがあります。たとえば、令和7年の年末調整に関する法定調書の提出期限は、1月31日が土曜日である関係から「令和8年2月2日まで」となる形です。

<参考>:法定調書の種類及び提出期限(国税庁)

また、国税庁が示すスケジュールや手続き方法は、新型コロナウイルス感染症や大災害などの影響を受けて変更や延長されることもあります。具体的な日程は、国税庁が示す最新情報を確認してください。

ポイント(2)「翌年2月1日以降」または

「源泉徴収票を発行した後」の場合

翌年2月1日以降になると、年末調整の修正・提出期限である「翌年1月31日」は過ぎていますから、企業側による再年末調整は行えません。そこで申告内容のミスに気づいたり、従業員から保険料控除などの情報があとから出てきたりした場合は、指定期間内に従業員自身に確定申告を行ってもらう必要があります。

確定申告の期間は、原則は「翌年2月16日~3月15日まで」です。ただし、令和7年度分の確定申告は、令和8年3月15日が日曜日であることから、「令和8年2月16日~3月16日まで」になります。

従業員本人に確定申告をしてもらう場合は、やはり国税庁の最新情報を確認したうえで、明確なスケジュールや参考資料を示してあげたほうがよいでしょう。

<参考>:申告と納税(国税庁)

ポイント(3)過年度の年末調整が間違っていた場合

過年度の年末調整に誤りがあり、支払った「税額が少なかった場合」もしくは「税額が多かった場合」に該当した場合も、年末調整の見直しが必要です。この場合は、翌年1月31日の修正期限が過ぎていますから、行うべき手続きは再年末調整ではありません。

納税額が少なかった場合、企業側で不足額を税務署に支払ったうえで、追加徴収分を従業員に請求します。一方で納税額が多かった場合は、従業員が自分で税務署に請求を行って還付してもらう流れです。

なお、追加徴収となった場合、ペナルティとして延滞税や加算税が課せられる可能性が高くなります。人事給与担当者が年末調整のミスに気づかなかった場合に生じる問題については、以下の記事で詳しく解説しています、興味がある方はぜひ確認してください。

【関連記事】年末調整の間違いに気づかないとどうなる?訂正方法や5つの“ミス防止対策”なども解説

再年末調整における税務署・市区町村への

提出書類

再年末調整の手続きでは、従業員から提出された各種控除申告書の訂正および再計算の結果を踏まえて、すでに作成した書類の書き直しおよび各所への提出をする必要があります。ここでは、再年末調整を実施したあとに税務署と市区町村に対して提出すべき書類の種類と概要を紹介しましょう。

再年末調整後、税務署に提出すべき3つの書類

再年末調整を終えたあと税務署に提出すべき書類は、以下の3つです。

|

(1)源泉徴収票 (2)支払調書 (3)法定調書合計表

|

それぞれの概要を確認しましょう。

(1)源泉徴収票

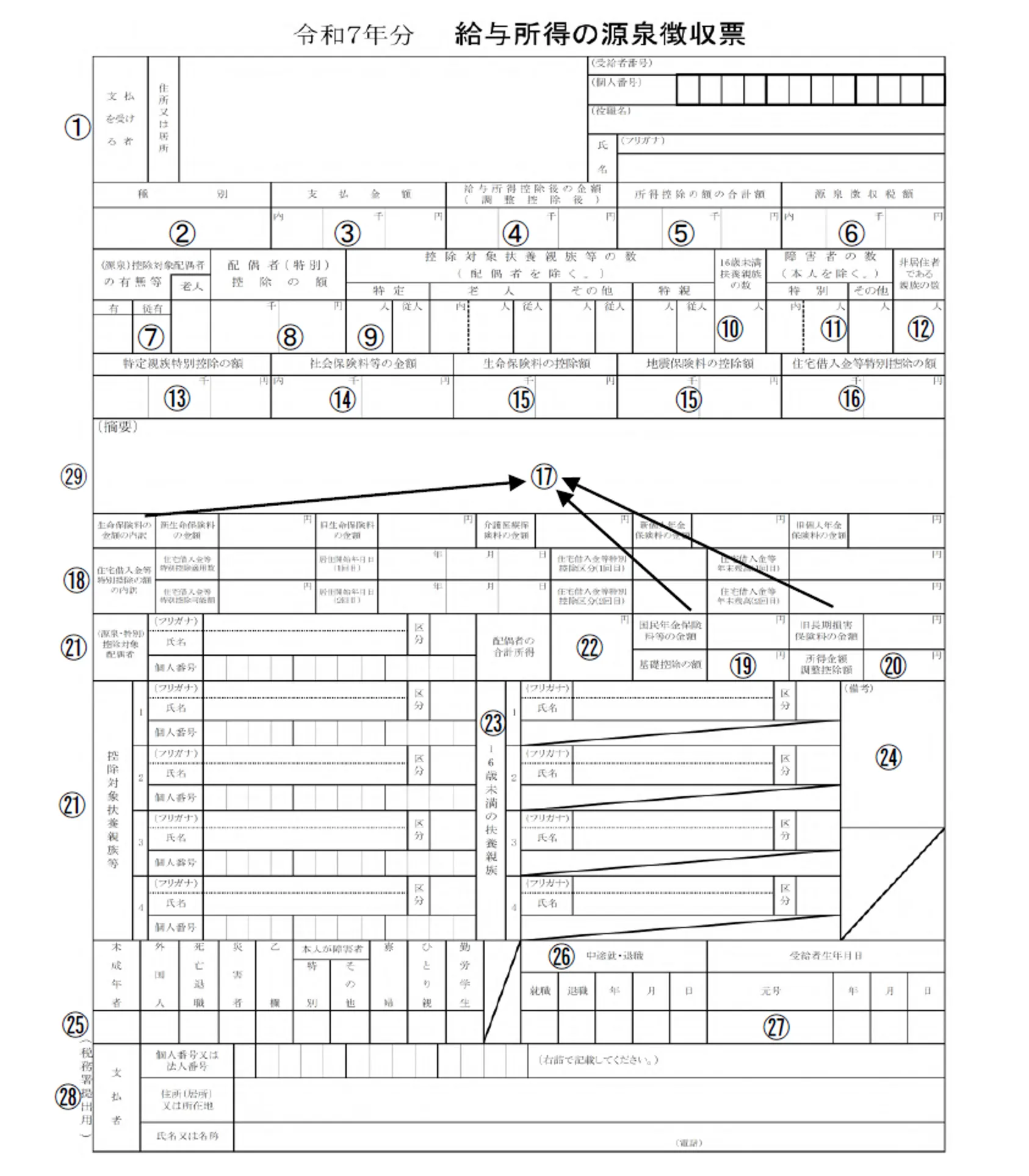

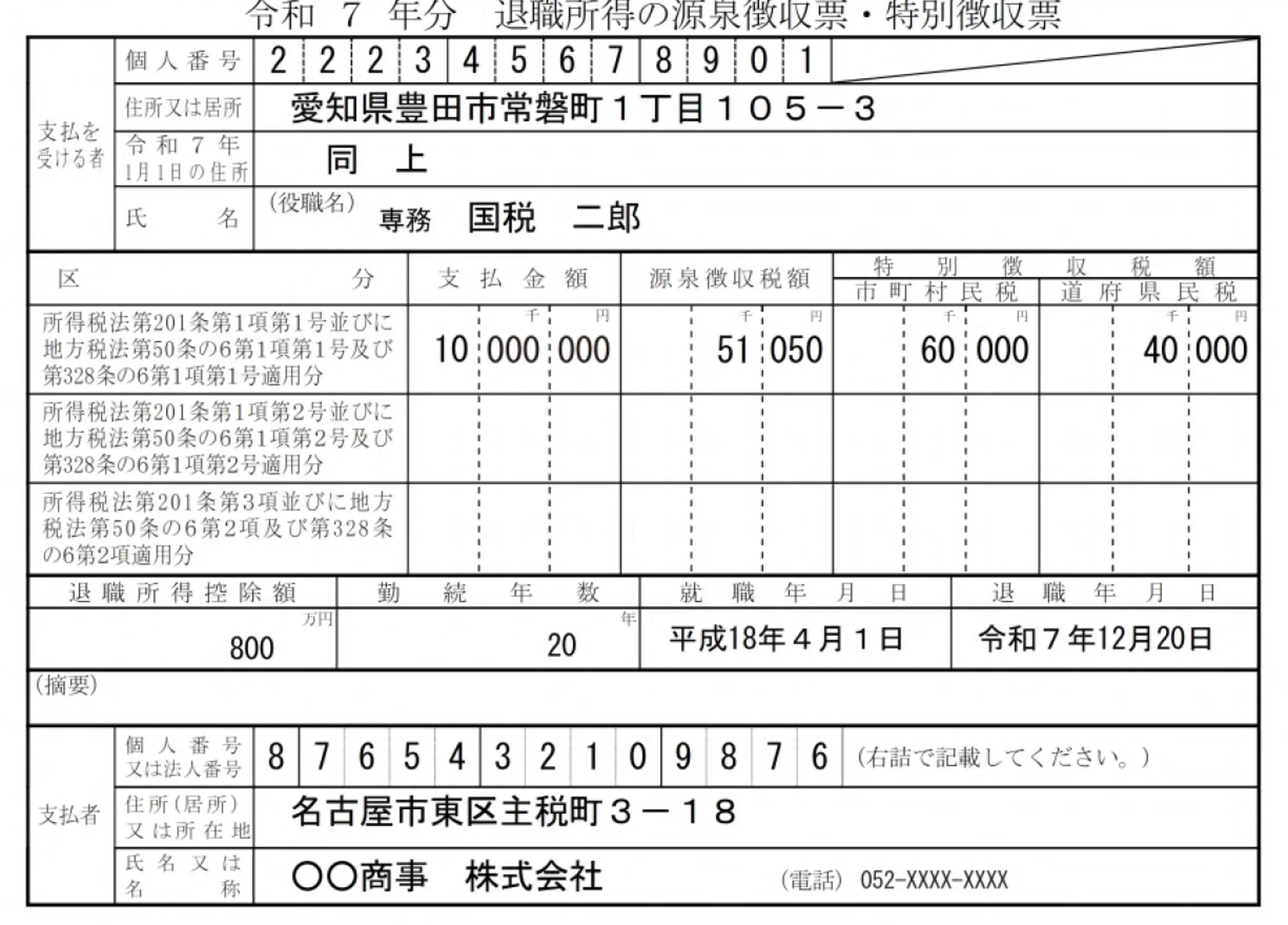

源泉徴収票には、「給与所得の源泉徴収票」と「退職所得の源泉徴収票」の2種類があります。これらの書類の概要をまとめると、以下のとおりです。

| 給与所得の源泉徴収票 | 退職所得の源泉徴収票 | |

| 概要 | 1年間に会社から支給された給与賞与などの総額と、従業員が支払った所得税の金額などが記載された書類 | いわゆる法人の役員が退職する際の手当や一時恩給、その他の退職をする際に一時的に受ける給与などを支払うタイミングで発行する書類 |

| 提出する 必要が ある人 |

その年に給料・賞与・俸給・賃金・歳費・その他これらの性質を有する給与を支払った人 |

その年中に支払いが確定した、法人(人格のない社団等を含みます。)の役員(取締役、執行役、会計参与、監査役、理事、監事、清算人、相談役、顧問等)に対して支払う退職手当等を支払われた人 (※ただし、死亡を理由に会社を辞めざるを得なくなり、退職手当等が支払われた場合は除く) |

| 項目数 | 29項目 | 9項目 |

各書類の様式は以下のとおりです。

<出典>:第2 給与所得の源泉徴収票(給与支払報告書)<PDF>(国税庁)

<出典>:第3 退職所得の源泉徴収票・特別徴収票<PDF>(国税庁)

給与所得と退職所得の源泉徴収票については、以下の記事で詳しく解説しています。再年末調整を担当する方は、ぜひ内容を確認してください。

【関連記事】法定調書とは? 作成・提出のポイントと提出期限、年末調整との関係を詳しく解説

(2)支払調書

再年末調整のあと、税務署に提出すべき支払調書の種類は、以下の4つが中心です。支払調書の場合、自社の取引に関係するものを作成して提出するイメージになります。

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

| 支払調書の 種類 |

概要 | 国税庁のページ |

| 報酬、料金、 契約金及び賞金の 支払調書 |

外交員報酬、税理士報酬など所得税法第204条第1項各号ならびに所得税法第174条第10号および租税特別措置法第41条の20に規定されている報酬、料金、契約金および賞金を支払った場合に提出すべきもの。 | No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等」(国税庁) |

| 不動産の 使用料等の 支払調書 |

不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の借受けの対価や不動産の上に存する権利の設定の対価の支払をする法人と不動産業者である個人について提出すべきもの。 | |

| 不動産等の 譲受けの 対価の支払調書 |

譲り受けた不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の対価の支払をする法人と不動産業者である個人について提出すべきもの。 | |

| 不動産等の 売買又は 貸付けのあっせん 手数料の支払調書 |

不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の売買または貸付けのあっせん手数料の支払をする法人と不動産業者である個人について提出すべきもの。 |

なお、上記4つの支払調書には、提出が求められる対象者の区分などについて、かなり細かな要件が定められています。たとえば、一番上の「報酬、料金、契約金及び賞金の支払調書」の場合、以下の7つのいずれかに該当する場合に支払調書の作成・提出が求められる形です。

| 区分 | 提出範囲 |

|

(1) 外交員、集金人、電力量計の検針人及びプロボクサーの報酬、料金 |

同一人に対する令和6年中の支払金額の合計が 50 万円を超えるもの。 |

|

2) バー、キャバレー等のホステス、バンケットホステス、コンパニオン等の報酬、料金 |

|

|

(3) 広告宣伝のための賞金 |

|

|

(4) 社会保険診療報酬支払基金が支払う診療報酬 |

同一人に対する令和6年中の支払金額の合計が 50 万円を超えるもの。ただし、国立病院、公立病院、その他の公共法人等に支払うものは提出する必要はありません。 |

|

(5) 馬主が受ける競馬の賞金 |

その年の1回の支払賞金額が 75 万円を超える支払を受けた方に係るその年中の全ての支払金額。 |

|

(6) プロ野球の選手などが受ける報酬及び契約金 |

同一人に対する令和6年中の支払金額の合計が 5 万円を超えるもの。 |

|

(7) (1)から(6)以外の報酬、料金等 |

<出典>:第4 報酬、料金、契約金及び賞金の支払調書<PDF>(国税庁)

支払調書の作成・提出をする際には、国税庁が示す各調書のページを必ず確認してください。なお、以下の記事でも、支払調書の提出範囲・記載項目・注意点について詳しい解説を行っていますので、あわせてご確認ください。

【関連記事】法定調書とは? 作成・提出のポイントと提出期限、年末調整との関係を詳しく解説

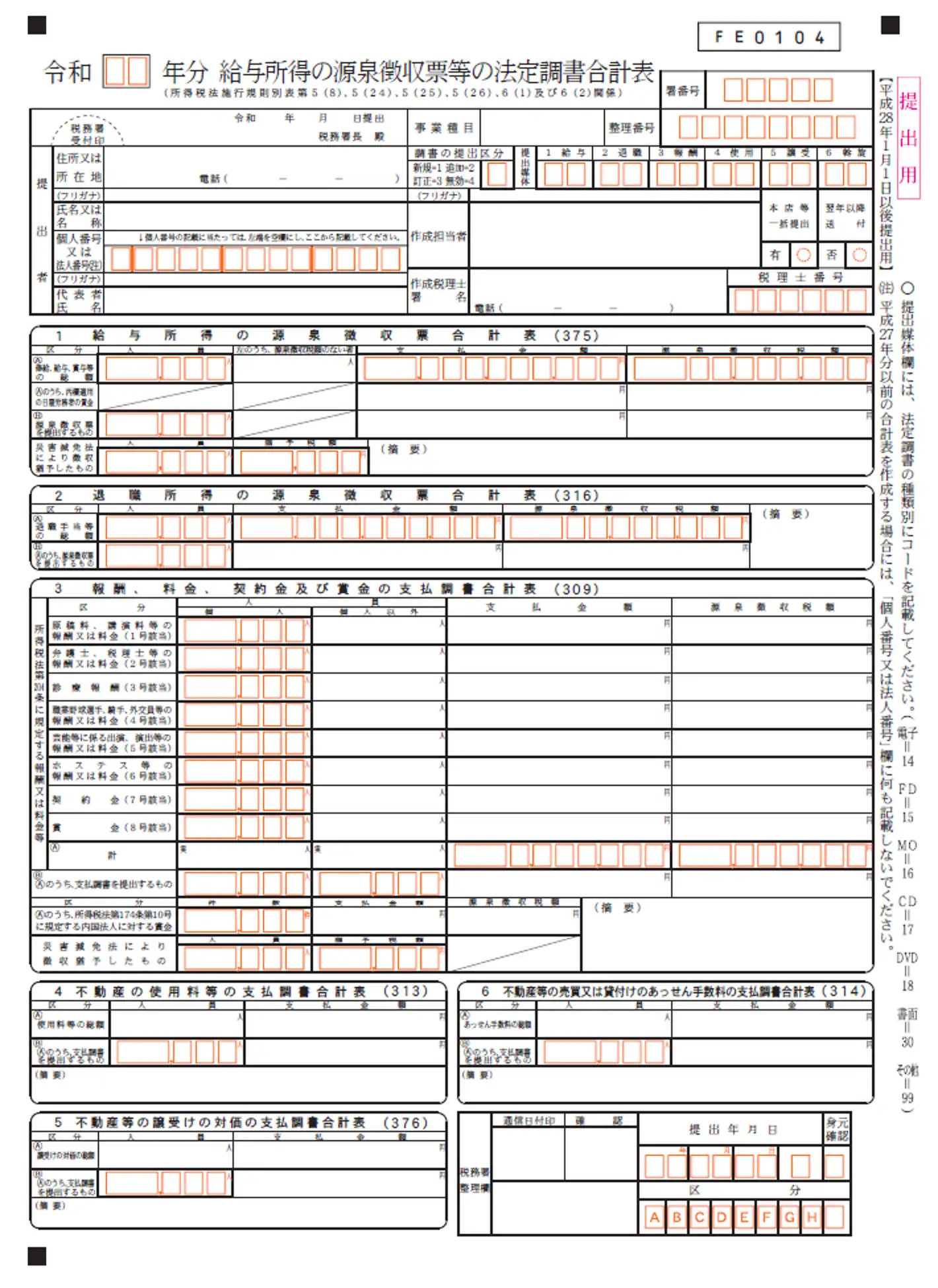

(3)法定調書合計表

法定調書合計表は、以下の6種類の法定調書を提出する際に添付すべき書類です。法定調書のいわゆる「表紙」のような存在であり、各法定調書の内容を集計するものとなります。

|

|

実際の様式は、下図のとおりです。

<引用>:F1-1 給与所得の源泉徴収票(同合計表)(国税庁)

再年末調整後、市区町村に提出すべき2つの書類

再年末調整を終えたあとに市区町村に提出すべき書類は、以下の2つです。

|

(1)給与支払報告書(個人別明細書) (2)給与支払報告書(総括表)

|

それぞれの概要を見ていきましょう。

(1)給与支払報告書(個人別明細書)

「給与支払報告書(個人別明細書)」は、先ほど紹介した「給与所得の源泉徴収票」と内容的に“ほぼ”同じものです。国税庁でも以下のページで「給与所得の源泉徴収票(給与支払報告書)」として書類の解説を行っています。

<参考>:第2 給与所得の源泉徴収票(給与支払報告書)<PDF>(国税庁)

「給与支払報告書(個人別明細書)」と「給与所得の源泉徴収票」における主な違いは、以下のとおりです。

|

<出典>:第2 給与所得の源泉徴収票(給与支払報告書)<PDF>(国税庁)

|

「給与所得の源泉徴収票」と「給与支払報告書(個人別明細書)」における提出先および枚数の違いは、以下のとおりです。

【税務署への提出を要する受給者分】

| 給与所得の源泉徴収票 | 給与支払報告書 | ||

| 税務署提出用 | 1枚 | 市区町村提出用 | 1枚 |

| 受給者交付用 | 1枚 | – | |

【税務署への提出を要しない受給者分】

| 給与所得の源泉徴収票 | 給与支払報告書 | ||

| 受給者交付用 | 1枚 | 市区町村提出用 | 1枚 |

給与支払報告書は原則として、翌年の1月1日現在において給与等の支給を受ける全受給者について、本人が翌年の1月1日現在の住所地である市区町村に提出する必要があります。

給与支払報告書の個人別明細書については、以下の記事でも詳しく解説しています。再年末調整の手続きをする前に、ぜひ確認してください。

【関連記事】法定調書とは? 作成・提出のポイントと提出期限、年末調整との関係を詳しく解説

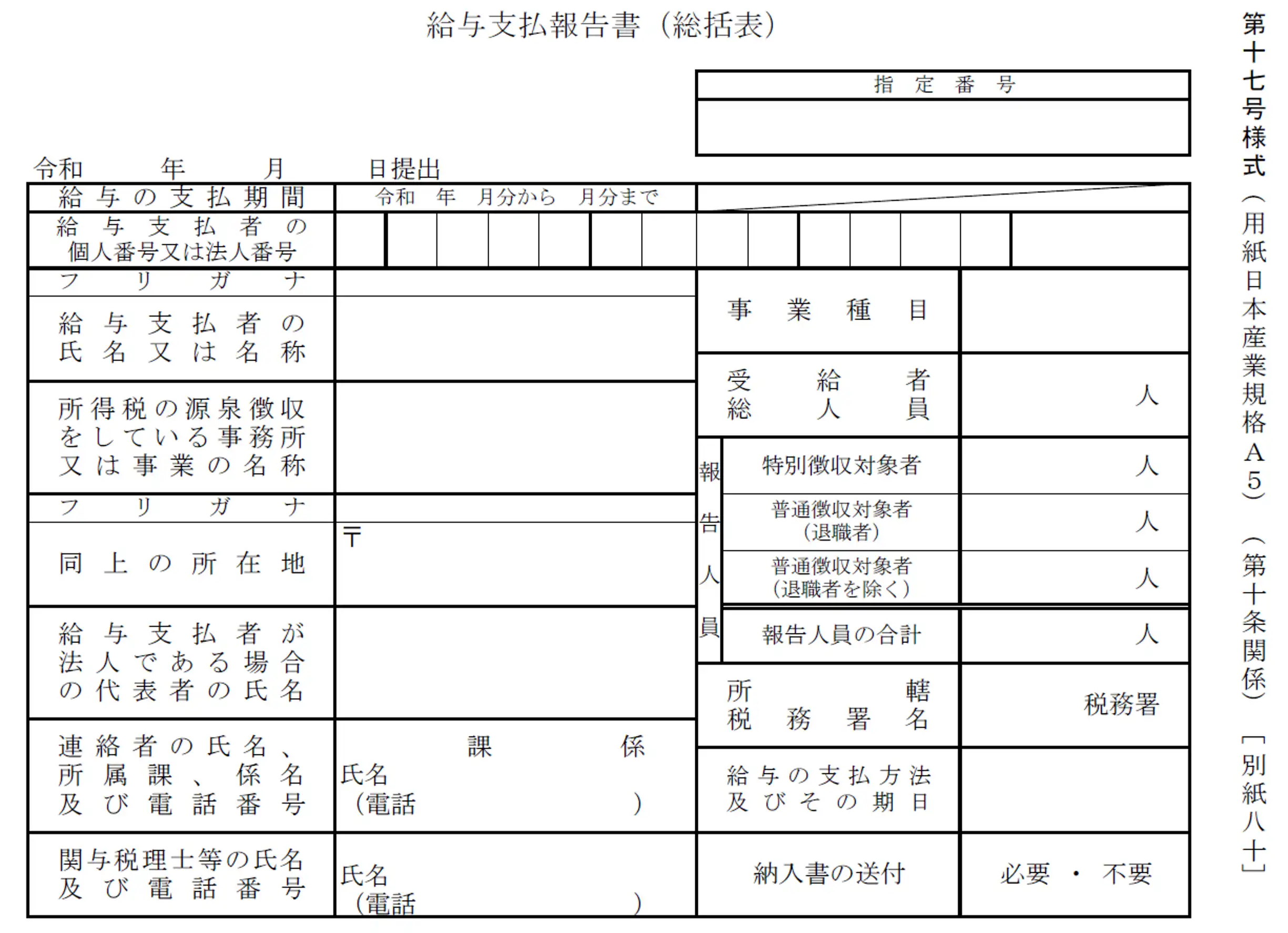

(2)給与支払報告書(総括表)

給与支払報告書の総括表とは、先述の個人別明細書とセットで提出するものです。複数枚の個人明細の先頭につける「表紙」になります。総務省が示す様式と記載項目は、以下のとおりです。

|

① |

② |

③ |

④ |

|

⑤ |

⑥ |

⑦ |

⑧ |

|

⑨ |

⑩ |

⑪ |

⑫ |

|

⑬ |

⑭ |

⑮ |

⑯ |

年末調整後の確定申告の必要性

先ほども少し触れましたが、年末調整によるミスや申告内容の不足があったときに、手続きの進度や問題に気付いた時期によっては、人事給与担当者による再年末調整を行うことができず、従業員本人に確定申告をお願いすることがあります。

ここでは、従業員本人による確定申告が必要なケースと、給与所得者が確定申告する場合の基本的な流れを改めて整理しておきましょう。

年末調整後、従業員本人による確定申告が

必要となるケース

まず、年末調整のミスや申告内容の問題があるときに、従業員本人による確定申告が求められるケースは、以下の3つです。

|

(1)従業員の申告内容における実情との違いや計算ミスに気づいたのが、 (2)過年度の年末調整に誤りがあり、払いすぎた税金の還付を求めるとき (3)申告書や前職の源泉徴収票などの書類が、そもそも未提出であるとき

|

また、従業員本人による確定申告は、以下のケースに該当する場合も行う必要があります。

|

<引用>:No.1900 給与所得者で確定申告が必要な人(国税庁)

|

給与所得者における確定申告の流れと手続き

給与所得者が確定申告を行う場合、以下の流れで手続きを進めます。

|

① 書類を準備する

<出典>:申告手続の流れ(国税庁)

|

原則はこの手続きを、2月16日~3月15日の間で行う形です。ただし令和7年分の確定申告は、令和8年2月15日と3月15日が日曜日であることから、「令和8年2月16日~3月16日」の期間内に手続きを済ませます。

それぞれの流れについて簡単に解説をしていきます。

①書類を準備する

用意すべき書類は、従業員本人が「どういう所得・どういう控除を申告するか?」で異なります。基本的に必要となるのは「入ってきた金額」と「所得から差し引かれる金額」がわかる書類です。

入ってきた金額は、いまの職場で受け取った給与明細、前職の源泉徴収票、請負契約の請求書などから把握できるでしょう。一方で所得から差し引かれる金額は、給与所得者の場合、保険料控除や住宅ローン控除に関する書類が中心になるはずです。そこで副業収入等がある場合、必要経費を示す書類があれば指し引けるものがでてくるかもしれません。

確定申告の際に用意すべき一般的な書類は、以下の資料の68ページで詳しく紹介されています。

<参考>:4 申告書に添付・提示する書類(国税庁)

②申告書などの提出書類を作成する

書類作成には、以下のようにさまざまな選択肢が用意されています。

|

(1)紙の様式に手書きする (2)各地域の相談・申告会場に行く (3)国税庁サイトの「確定申告書等作成コーナー」を利用する (4)市販の確定申告ソフトを利用する

|

初めての確定申告で記入方法などがわからない場合は、(2)の申告会場に行くとよいでしょう。一方で、PCやタブレット端末を使い自分で申告書入力を行える場合は、(3)もしくは(4)の方法を選択するとスムーズです。

③申告書を提出する

作成した申告書の提出方法は、以下の3つです。

|

(1)e-Taxで電子申告する (2)郵便または信書便により、 (3)住所地等の所轄税務署の受付に提出する

<出典>:申告書の提出方法(国税庁)

|

24時間申告できる利便性および青色申告特別控除などの特典の多さでいうと、e-Taxによる電子申告が最もおすすめです。e-Taxによる申告には、還付金を3週間ほどで早く受け取れる利点もあります。国税庁によると、約7割の人がe-Taxによる電子申告を行っているようです。

<参考>:申告書の提出方法(国税庁)

<参考>:所得税などの申告は、e-Taxをご利用ください(国税庁)

④税金の納付もしくは還付を受ける

所得および税額の申告を終えたら、その内容にもとづき税金の納付もしくは還付を受けます。納付の方法には、大きく分けてキャッシュレスとそれ以外がある形です。

以下のなかから自分に合った方法で納付を行うことができます。

|

【キャッシュレス納付】 (1)振替納税を利用 (2)ダイレクト納付(e-Taxによる口座振替)で納付 (3)インターネットバンキングやATMで納付 (4)クレジットカードで納付 (5)スマートフォンアプリで納付

【キャッシュレス納付以外】 (1)コンビニエンスストアでQRコードによる納付 (2)金融機関又は税務署の窓口で現金による納付

<出典>:納付の方法(国税庁)

|

再年末調整におけるよくある質問と回答

再年末調整は、人事給与担当者側で対応できないケースもあるため、その判断ポイントを理解するだけでも非常に大変です。また、そもそも年末調整自体が複雑であることから、新任の担当者にとっては悩みの種になりやすい傾向があります。

ここでは、はじめて年末調整および再年調を行う担当者からよく寄せられる質問とその回答を紹介します。

Q.税務署から年末調整のやり直し通知が来ることはある?

はい、あります。

税務署では企業から提出された源泉徴収票や法定調書などを照合して、申告内容が税額に影響した場合にのみ、企業に確認を行います。税務署から通知があった場合の訂正・再申告の流れは、以下のとおりです。

|

(1)通知内容の確認 (2)対象データの確認と従業員のヒアリング (3)年末調整の再計算と納付

|

通知を受けて再計算を行う場合、税務署が求めるスケジュールや流れで手続きを進めることになるでしょう。なお、具体的なポイントは、以下の記事でも詳しく解説しています。興味がある方は、ぜひ確認してください。

【関連記事】年末調整の間違いに気づかないとどうなる?訂正方法や5つの“ミス防止対策”なども解説

Q.再年末調整の手続きを、期限までに迅速かつ適切に行うために活用できる方法やツールがあれば教えてください。

年末調整そのもののミスやヒューマンエラーを減らして迅速な手続きを行うためには、ITツールを活用するとよいでしょう。ここでいうITツールには、「年末調整システム」や「年末調整の機能を持つ給与計算システム」といったものがあります。

なお、年末調整手続きのIT化(電子化)は、国税庁でも推進しています。国税庁の資料では、企業の年末調整システムの機能および従業員のデータ取得状況ごとに、以下の3つの電子化プランを提案しています。

|

(1)完全電子化(データ取得・データ提供) (2)部分電子化(ハガキ提供・データ提供) (3)部分電子化(データ取得・印刷提出)

<出典>:年末調整手続について|電子化の進め方(勤務先編)~実施方法の検討~<PDF>(国税庁)

|

ただでさえ複雑な年末調整手続きを効率化して、計算ミスや再年末調整を防ぐうえでは、上記の情報を参考にしながら、自社ができる可能な範囲で業務の電子化を進めていくとよいでしょう。

<参考>:いいね!!e-年調|年末調整手続の電子化で業務の効率化<PDF>(国税庁)

年末調整のアウトソーシングならラクラスへ

本記事では、再年末調整の手続きについて、実施が求められるケースや期限、可否判断のポイントなどを解説してきました。もし、年末調整を進めていくうえでアウトソーシングを含め「手続きの負担を軽減したい」とお考えでしたら、ぜひラクラスにご相談ください。

ラクラスの年末調整BPOサービスなら、必要な機能と業務をフルパッケージ化しています。また、カスタマーサポートも実施していますし、カスタマイズ対応も可能です。

AI-OCRとオペレーターの目視を組み合わせた読取代行により、品質と効率の両立を実現しており従業員は証明情報の入力が不要になります。また、人事担当者の回収とチェックも必要ありません。

クラウドシステムはすべて国内で運用されており情報セキュリティも万全ですし、大企業向けに開発された様々な設定やオプションもご用意しています。導入を検討いただくうえで何かご不明点などありましたら、お気軽にご相談ください。