年末調整業務の進め方ガイド|担当者がやるべき手続きの流れや必要書類の種類などを解説

本記事では、年末調整の業務に携わる方のために、年末調整の概要や必要書類、計算方法などを詳しく解説していきます。年末調整は、人事給与部門にとって非常に重要な業務の一つですので、年末調整の進め方や手順、関連書類などで迷うところがある方は、ぜひ本記事を参考にしてください。監修者:飛悠税理士法人

年末調整は、人事給与部門にとって非常に重要な業務の一つです。年末調整を期限までに早く確実に進めるためには、一般的な流れや仕組みを理解しておくことが必要になります。

そこで本記事では、年末調整の業務に携わる方のために、年末調整の概要や必要書類、計算方法などを解説します。年末調整の進め方や手順などで迷うところがある方は、ぜひ本記事を参考にしてください。

年末調整とは?

年末調整は、「給与所得者が支払うべき所得税および復興特別所得税の年税額」を計算したうえで、「年末までに給与から源泉徴収された税額の年間合計額」を年税額と一致させる精算手続きです。

事業者(給与支払者)は、毎月給与を支払うなかで、所定の源泉徴収税額表を用いて所得税および復興特別所得税の源泉徴収を行います。ただし、「事業者が源泉徴収した税額の年間合計額」は、「給与の支払いを受ける人(給与所得者)が年間の給与総額に対して支払うべき所得税および復興特別所得税の年税額」と一致しないのが通常です。

その理由としては、主に以下の3つが挙げられます。

(1)源泉徴収税額表は毎月の給与額が年間を通して「変動しない」という前提で作成されているが、実際には年の中途で「給与改定、残業手当や賞与の発生などにより変動する」ため

(2)扶養控除等は年末の状況に応じて適用有無を判定するが、年の中途で扶養家族の数などに変更が生じても、過去に遡って各月の源泉徴収税額を修正することはしないため

(3)生命保険料や地震保険料などの控除は、年末調整の際に控除が発生するため

以上のことから、給与所得者の1年間の給与総額が確定する年末において支払うべき正しい年税額を計算し、それまでに源泉徴収された概算税額との過不足額を調整(還付または追加徴収)する手続きが必要になるのです。

年末調整の対象になる人

年末調整は原則として、事業者に対して「給与所得者の扶養控除等(異動)申告書」を提出している人について実施します。

前述のとおり、年末調整はその年の給与総額が確定してから行うため、通常は12月に実施しますが、年の途中で行うこともあります。年末調整の対象になる人は「12月に行う年末調整」と「年の中途で行う年末調整」で異なりますので、それぞれ見てみましょう。

12月に行う年末調整の対象者

まず、「12月に行う年末調整」の対象になるのは、下記の人たちです。

|

|

年の中途で行う年末調整の対象者

続いて、以下の5つのいずれかに該当する人は、「年の中途で行う年末調整」の対象になります。

|

(1)海外支店に転勤したなどの理由から非居住者になった人 (2)死亡により退職した人 (3)著しい心身の障害のために退職した人(退職後に再就職をして、給与を受け取る見込みのある人は除く) (4)12月に支給期の到来する給与の支払を受けた後に退職した人 (5)いわゆるパートタイマーとして働く人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人(退職後、同年中に他の勤務先から給与の支払を受ける見込みのある人は除く)

|

<参考>:年末調整の対象となる人(国税庁)

年末調整の対象にならない人

一方で、以下に該当する人は年末調整を実施することができません。

|

|

これらの内容は、国税庁のホームページや資料でも詳しくまとめられています。詳細を確認したい方は、公式情報をチェックしておくとよいでしょう。

年末調整の業務の流れと手順

年末調整に関連する業務は、11月下旬~1月末にかけて行われます。担当者は、年末調整のゴールに間に合わせるためにも、おおよそのスケジュール・タスクを一覧化し、適切なマネジメントをする必要があります。

ここでは、11月・12月・1月の各月でやるべき作業と、基本的な流れを紹介しましょう。

【ステップ1:年末調整の準備(11月下旬)】

年末調整の業務で最初に実施するのは、年末調整対象者から以下の必要書類を集めることです。具体的な流れは、「紙での運用」と「専用ソフトウェアでの運用」で異なります。

|

|

紙での運用をする場合、年末調整の対象者に各申告書を配布し、必要事項が記載されたものを添付書類と一緒に回収し、人事給与担当者が給与計算ソフトに各種情報を入力します。これに対して、年末調整の電子化が進み専用ソフトウェアが導入されている場合は、各従業員にソフトウェア上で情報入力や添付書類などのアップロードをしてもらう流れです。

年末調整の書類を配布すると、従業員から「◯◯控除の場合、どの項目に記入(入力)するの?」や「◯◯控除でも添付書類が必要?」など問い合わせが多くなってきますので、迅速な対応が必要になるでしょう。

【ステップ2:年末調整の実施(12月末まで)】

年内最後に支給する給料または賞与の支給額が確定した段階で年末調整を行います。

年末調整により、対象者が支払うべき正しい年税額とそれまでに源泉徴収された概算税額との過不足額が算出されるため、その過不足額を対象者に対して還付または追加徴収することで年末調整が完了します。

還付または追加徴収は単独で行ったり、翌年1月給与の支給時に行ったりすることもあります。ただ、年内最後に支給する給与か、賞与の支給時に行うことが一般的です。

年内最後に支給する給与等の支給時に還付または追加徴収を行うためには、回収した年末調整書類の入力を早めに済ませておくことが必要になります。

【ステップ3:年末調整に関連する業務(1月末まで)】

1月10日(給与支給人員が9人以下で源泉所得税の納期の特例の適用を受けている場合は1月20日)までに税務署へ納める源泉所得税について、年末調整により計算された還付金額および追加徴収金額の合計額を反映させて納付します。

その後、社員に対して「給与所得の源泉徴収票」を交付します。そのうえで、市区町村と税務署に対しては以下の書類を提出します。

|

【市区町村に提出するもの】

【税務署に提出するもの】

|

各機関への書類提出を終えたら、紙の書類のファイリングと保管をします。これで年末調整に伴う一連の手続きは完了です。

おおよその流れがわかったところで、続いては年末調整で必要な書類と計算方法について詳しく見ていきましょう。

年末調整で社員からの提出が必要な書類とは

繰り返しますが、年末調整の業務には大きく分けて「紙での運用」と「専用ソフトウェアでの運用」の2種類があります。必要書類の提出方法も、紙と専用ソフトウェアでは以下のように異なります。

|

|

【関連記事】年末調整の手続きを電子化するメリットとは?概要や導入ポイントを徹底解説!

年末調整で提出が必要なものとして以下の申告書があります。ただし、対象者が利用する控除によって実際に提出すべき書類が変わりますので、必ずすべてを提出しなければならないというものではありません。

|

|

ここでは、年末調整で対象者に提出してもらう書類の概要をそれぞれ解説していきましょう。

(1)扶養控除等(異動)申告書

扶養控除等申告書は、主に扶養控除などの人的控除を受けるために必要な書類です。

以下の2つが統合された様式になっています。

|

|

扶養控除等申告書では、必要に応じて以下の書類の添付が求められます。

特に(2)(3)の非居住者親族(海外に住んでいる親族)に関する書類はわかりにくいので注意しましょう。

|

1)勤労学生控除を受ける場合には、勤労学生に該当する旨を証する書類 (2)源泉徴収において、非居住者である親族に係る扶養控除、障害者控除または源泉控除対象配偶者の控除の適用を受ける場合には、その親族に係る親族関係書類 (3)年末調整において、非居住者である親族に係る扶養控除または障害者控除の適用を受ける場合には、その親族に係る送金関係書類

|

なお、この扶養控除等申告書は他の申告書と違い、年末調整で使用するほかに毎月の給与計算でも使用するため、新しい年の最初に給与の支払いを受ける日の前日までに提出をしてもらう必要があります。(中途入社の場合には、入社後最初の給与の支払いを受ける日の前日までに提出してもらいます)

また、当初提出後、その年中において記載内容に変更(異動)が生じた場合には、変更内容を記載した同申告書を提出することになります。

その他、申告書内に記載する箇所はありませんが、年の中途で入社した社員で前の勤務先から受けた給与がある場合は、前の勤務先から発行された源泉徴収票を添付して提出する必要があります。

扶養控除等申告書の詳細やフォーマットなどは、国税庁の情報を確認してください。

(2)基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書

こちらの書類、令和6年分に関しては厳密に「令和6年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」という非常に長い名称の書類です。

兼用様式であることと令和6年は特別に「定額減税」があったことから、これだけ長い名称になりました。

この書類を提出することで受けられる控除は、以下の3つです。(定額減税は令和6年に限るので割愛します)

|

|

基礎控除申告書および配偶者控除等申告書では給与所得の収入金額と所得金額、給与所得以外の所得の合計額を記載する箇所があります。

特に「給与所得以外の所得の合計額」は記載誤りが多い箇所ですので注意が必要です。本人または配偶者について給与以外の収入がある方については、以下の書類を合わせて見ていただくとよいでしょう。

申告書の詳細やフォーマットについては、国税庁のホームページで確認してください。

<参考>:給与所得者の基礎控除、配偶者(特別)控除および所得金額調整控除の申告(国税庁)

(3)保険料控除申告書

保険料控除申告書は、年末調整で保険料に関する控除を受けるために必要な書類です。年末調整では、以下の4つの保険料について控除を行えます。

|

|

この申告書の生命保険料控除について、一般または介護の区分、新または旧の区分を誤って記載される方が多いので注意しましょう。

また、保険料控除に必要な添付書類は保険料ごとに異なります。国民年金保険料等以外の社会保険料については、書類の添付は不要です。一方で、国民年金保険料等・生命保険料・地震保険料・小規模企業共済等掛金については、その支払いを証明する書類の添付が必要になります。

詳細やフォーマットについては、国税庁のホームページで確認してください。

<参考>:給与所得者の保険料控除の申告(国税庁)

<参考>:小規模企業共済等掛金控除(国税庁)

(4)(特定増改築等)住宅借入金等特別控除申告書

(特定増改築等)住宅借入金等特別控除申告書は、二年目以降の住宅ローン控除を年末調整で受けるために必要な書類です。

住宅ローン控除とは、個人が住宅ローンなどを利用してマイホームの新築・取得・増改築などを実施した場合に、一定要件を満たせば所得税の減税が受けられる制度です。

なお、この(特定増改築等)住宅借入金等特別控除申告書は他の申告書と違い、国税庁が公表したものを事業者が社員に配付するものではありません。

住宅ローン控除を受ける最初の年分については、年末調整で控除を受けることができず、必ず確定申告をする必要があります。

確定申告で初年度の住宅ローン控除を受けると、二年目以降の住宅ローン控除を年末調整で控除を受けるための必要な「住宅借入金等特別控除申告書」および「年末調整のための住宅借入金等特別控除証明書」が税務署から送られてきますので、その書類を社員が保管しておき、毎年年末調整時に該当の書類を提出することになります。

また、上記書類のほかに借入金等を行った金融機関等が発行する「年末残高証明書」も添付書類として提出が必要です。

具体的な分類や適用要件、フォーマットについては、国税庁の情報を確認してください。

年末調整の担当者が作成しなければならない書類とは

年末調整の業務が完了した後は、社員一人一人の「給与所得の源泉徴収票」という書類が作成できます。(年末調整の対象とならない人の分も作成します)。この源泉徴収票は社員本人に渡すほかに、市区町村と税務署にも提出する必要があります。

ここでは、人事給与部門の担当者が作成すべき年末調整に関連する書類についてそれぞれ解説しましょう。

年末調整の後に市区町村に提出すべき必要書類

年末調整の後に事業者から市区町村に提出すべき書類は、給与支払報告書(総括表)と給与支払報告書(個人別明細書)の2種類です。

・給与支払報告書(総括表)

「総括表」は、社員が居住する市区町村ごとの作成が必要になります。たとえば、全社員が東京都新宿区に居住していれば、総括表は1枚になるイメージです。仮に社員の居住地が新宿区・渋谷区・墨田区の3つに分かれる場合は、3枚の総括表作成が必要となるでしょう。

次に記載する給与支払報告書(個人別明細書)の“表紙”と考えていただければ結構です。

・給与支払報告書(個人別明細書)

「個人別明細書」は、名称が違うだけで源泉徴収票と同じ内容です。人事給与システムを導入済みの企業であれば、源泉徴収票と同時に給与支払報告書が作成されることが多いです。紙に手書きで作成する場合は、源泉徴収票の複写になっている用紙を使うとよいでしょう。

市区町村では、事業者から届いた給与支払報告書をもとに次年度の個人住民税額を決定します。給与支払報告書の提出期限は、翌年の1月31日です。

年末調整の後に税務署に提出すべき必要書類

年末調整の後に作成する給与所得の源泉徴収票のうち一定金額を超えるものについては、事業者がその所轄税務署に提出する必要があります。

給与所得の源泉徴収票を提出する際は、他に「退職所得の源泉徴収票」、「支払調書」および「法定調書合計表」という書類と一緒に提出しますので、年末調整に関連する書類として簡単に紹介します。

・給与所得の源泉徴収票

給与所得の源泉徴収票とは、1月1日~12月31日までの1年間において、事業者から社員に支払われた給与額や源泉徴収した所得税額などを記載した書類です。

・退職所得の源泉徴収票

退職所得の源泉徴収票とは、1月1日~12月31日までの1年間において、事業者から社員に支払われた退職金額などを記載した書類です。

・支払調書

支払調書とは、1月1日~12月31日までの1年間において、事業者が「誰に、どういう内容で、年間でいくら支払ったか?」を報告する書類で、定められた名目ごとに作成するものです。税務署への提出が義務付けられている書類です。

支払調書にはさまざまな種類がありますが、給与所得の源泉徴収票と一緒に提出するものは「報酬、料金、契約金および賞金の支払調書」「不動産の使用料等の支払調書」「不動産等の譲受けの対価の支払調書」「不動産等の売買または貸付けのあっせん手数料の支払調書」の4種です。

・法定調書合計表

法定調書合計表の正式名称は「給与所得の源泉徴収票等の法定調書合計表」です。

上記の源泉徴収票や支払調書は人別に作成するため枚数が多くなりますが、法定調書合計表は基本的に一回の提出で一枚です。

給与、退職金、各種支払調書のそれぞれの対象人数や支払金額などを集計した総額を記載するものであり、その事業者が年間に支払った給与総額などを一枚で簡潔に表すための書類です。

必要書類の作成方法や提出範囲には、さまざまな注意点があります。詳細については、各市区町村もしくは国税庁の最新情報を確認してください。

<参考>:法定調書関係(国税庁)

年末調整の計算方法とは

年末調整では、多くのステップを通じて対象者の年税額を算出します。

ここでは、「従業員Aさん:年間の給与収入額が720万円、控除対象配偶者1名」の例を用いながら、各ステップの計算方法とポイントを見ていきましょう。

ステップ1:まずは1年間の給与収入を計算する

まず、従業員Aさんに対して1月1日~12月末までの1年間で支払った給与・賞与の総額を計算(集計)します。

ステップ2:給与収入から給与所得控除を差し引き、給与所得を算出する

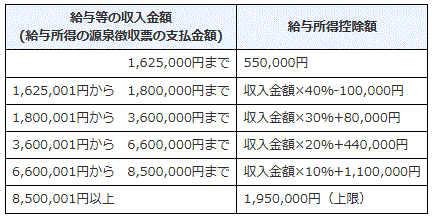

給与所得控除とは、給与所得者が給与収入より差し引ける控除のことです。令和2年分以降は、国税庁が示す以下の控除額を差し引くことになります。

<引用>:No.1410 給与所得控除(国税庁)

今回のAさんの例では、給与収入が720万円であることから、上記の表の下から2段目(6,600,001円から8,500,000円まで)の項目を参照します。表内の数字を使うと、Aさんの給与所得は、以下の計算式で算出された538万円になります。

|

【Aさんの給与所得】7,200,000-(7,200,000×10%+1,100,000)=5,380,000円

|

ステップ3:給与所得から所得控除を差し引き、課税所得を算出する

次は、以下3つの書類の記載内容をもとに、所得控除額を算出しましょう。

|

|

たとえば、Aさんの場合は「控除対象配偶者が1名」ですから、以下2つの控除の合計である86万円が適用になります。

|

|

ステップ2で算出したAさんの給与所得から控除合計額の86万円を差し引くと、課税所得が算出されます。課税所得とは、所得税の対象になる金額のことです。

|

【Aさんの課税所得】5,380,000円-860,000円=4,520,000円

|

なお、給与計算時に給与から控除した社会保険料および雇用保険料があれば「社会保険料控除」として所得控除に含めますが、本計算では簡潔にするために反映しておりませんのでご了承ください。

そのほか、保険料控除申告書の記載内容により以下の4つも所得控除にあたります。従業員からこれらの控除の申告があった場合は、その情報にもとづく計算も必要になるでしょう。詳細については、国税庁の最新情報を確認してください。

|

|

<参考>:給与所得者の保険料控除の申告(国税庁)

<参考>:小規模企業共済等掛金控除(国税庁)

ステップ4:課税所得から所得税額を算出する

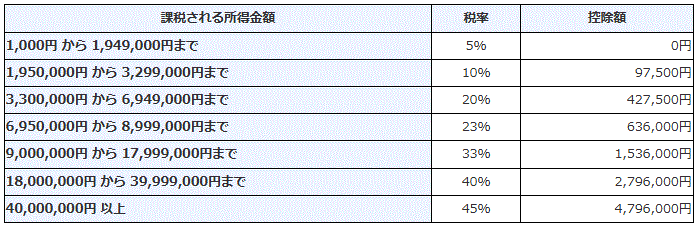

課税所得が確定したら、いよいよ所得税額の算出です。所得税額の算出では、国税庁が公開する以下の税率表を使います。

<引用>:所得税の税率(国税庁)

Aさんの課税所得額は4,520,000円ですから、上記の表で見れば上から3段目の「3,300,000円から6,949,000円まで」に該当します。この場合の税率は「20%」、控除額は「427,500円」です。これらの数字を以下の計算式に当てはめると、Aさんの所得税額が476,500円と算出できました。

|

【Aさんの所得税額】4,520,000×20%-427,500=476,500円

|

ステップ5:住宅ローン控除がある場合は控除額を所得税額から差し引き、年調所得税額を算出する

住宅ローン控除は所得税額から差し引けるものです。

たとえば、年末の時点でAさんに全額が控除対象となる1,000万円、控除率0.7%の住宅ローン残高があった場合、以下の計算式で住宅ローン控除の額を算出します。

|

【Aさんの住宅ローン控除額】計算の基礎となる借入金等の年末残高10,000,000円×控除率0.7%=70,000円

|

ただし、住宅ローン控除制度は、適用要件などがかなり複雑になります。この制度は、税制改正で変更になることも多いので、詳細については国税庁や国土交通省の最新情報を確認してください。

<参考>:認定住宅の新築等をした場合(住宅借入金等特別控除)(国税庁)

<参考>:住宅ローン減税(国土交通省)

|

【Aさんの年調所得税額】476,500円-70,000円=406,500円

|

ステップ6:復興特別所得税を加算して年調年税額を算出する

2013年から2037年までは所得税のほかに復興特別所得税が発生するため加算します。復興特別所得税の税率は、その年の所得税額の2.1%です。

|

【Aさんの年調年税額】406,500円×102.1%=415,036円→415,000円(100円未満切捨)

|

以上の計算式で算出した金額(415,000円)が、今年の年税額となります。

ステップ7:概算控除額との精算額(年末調整金額)を算出する

従業員Aさんに対する1月1日~12月末までの1年間の給与・賞与から控除した源泉所得税の総額を集計した結果500,000円だったとします。

上記で算出した本来支払うべき年税額から概算控除した源泉所得税を控除した結果、マイナスであれば過大徴収のため還付を行い、プラスであれば徴収不足のため追加徴収を行います。

|

【Aさんの年末調整調整金額】415,000円-500,000円=△85,000円

|

上記計算の通りマイナスとなったので、本来の年税額より多く控除していた85,000円をAさんに還付することで年末調整が完了します。

年末調整の手続きを怠るとどうなる?

ここまでご説明してきた年末調整による「適切な年税額の計算」からその後の源泉所得税の納税および必要書類の提出という一連の手続きは、事業者に義務付けられたものです。この義務付けられた手続きを怠ってしまうと、多くのペナルティが課せられることになります。

ここでは、適切な年末調整などを行わないことによる問題やデメリットについて確認していきましょう。

年末調整手続きを怠ることで会社側に生じるリスク

社員から預かった源泉徴収税の未納付や、納付額が少ないなどの問題が発覚した場合、ペナルティとして加算税や延滞税が課せられます。加算税には以下の4種類がありますが、源泉税の未納付の場合は「不納付加算税」の対象となります。

|

【過少申告加算税】修正・更正で過少申告が明らかになった場合に課せられるもの 【無申告加算税】定められた期限までに申告書を提出しなかった場合に課せられるもの 【不納付加算税】給与などの源泉徴収税額を期限までに納付しなかった場合に課せられるもの 【重加算税】事実の仮装・隠ぺいが明らかになった場合に課せられるもの

|

<参考>:加算税の概要(財務省)

これに対して延滞税は、源泉徴収税が納期限までに納付されない場合に、法定納期限の翌日から納付するまでの日数に対して、利息に相当する額が自動で課せられるものです。

令和4年1月1日から令和7年12月31日までの期間の延滞税の割合は、以下になります。

|

【納期限の翌日から2ヵ月を経過する日まで】年2.4% 【納期限の翌日から2ヵ月を経過した日以降】年8.7%

|

<参考>:延滞税について(国税庁)

加算税と延滞税には、さまざまな注意点があります。詳細については、国税庁の最新情報を必ず確認してください。

<参考>:確定申告を間違えたとき(国税庁)

<参考>:【申告が間違っていた場合】(国税庁)

年末調整を通じて源泉徴収税の適切な徴収・納付を行わなかった場合、所得税法第240条に抵触することになり「10年以下の懲役もしくは200万円以下の罰金」が課せられる可能性もあります。

また、社員から源泉徴収税の徴収自体をしていない場合、所得税法第239条に基づいて「1年以下の懲役もしくは50万円以下の罰金」が課せられる可能性もあるでしょう。

年末調整を会社が怠ることによる社員側のリスクと問題

事業者側が年末調整を行わない場合、対象者は「適切な年税額で納税できていない」状態になります。このことで社員側に生じる問題としては、大きく分けて以下の3つです。

|

|

なお、年末調整を行わなくても本人が確定申告を行えば上記はいずれも解決しますが、上記の問題は、社員と事業者の信頼関係を失墜させる要因になるはずです。また、年末調整を適切に行っていない実情がSNSなどで拡散されてしまうと、思わぬ形で社会的信用を失うことにもなりかねません。

ステークホルダーからの信用のうえで事業を続けていくためには、事業者の義務である年末調整や源泉徴収した所得税の納税などの各種手続きをしっかり行う必要があるのです。

なお、年末調整を誤ってしまった場合の対応等については下記のコラム記事をご覧ください。

法定調書の種類と提出基準について

最後に、必要書類のところで触れた源泉徴収票や支払調書など、所得税法等の規定により税務署への提出が義務付けけられている資料を総称して法定調書といいますが、補足をしておきたいと思います。法定調書には、実のところ現時点では全部で63もの種類があります。

これらの提出期限は、調書の種類により様々ですが、年末調整で作成する給与の源泉徴収票など一般企業でも良く目にするものの多くは支払確定日の翌年1月31日が原則です。

ですから、税務署に法定調書を提出する担当者は、年末調整の計算手続きと平行して、自社の取引と関係のある支払調書の作成を進める必要があるでしょう。

法定調書の提出義務者や提出基準は、調書の種類ごとに異なります。

63種類の法定調書の提出基準などは、国税庁のホームページで詳しく解説されていますので、必ず確認しておいてください。

<参考>:法定調書の提出義務者(国税庁)

<参考>:法定調書の種類(国税庁)

年末調整業務のアウトソーシングならラクラスへ

本記事では、年末調整および年末調整に関連する業務について解説させていただきました。必要書類が多く、計算方法も複雑であることがよくお分かりいただけたかと思います。もし、年末調整を進めていくうえで「手続きの負担を軽減したい」とお考えでしたら、ぜひラクラスにご相談ください。

ラクラスの年末調整BPOサービスなら、必要な機能と業務をフルパッケージ化しています。また、カスタマーサポートも実施していますし、カスタマイズ対応も可能です。

AI-OCRとオペレーターの目視を組み合わせた読取代行により、品質と効率の両立を実現しており従業員は証明情報の入力が不要になります。また、人事担当者の回収とチェックも必要ありません。

クラウドシステムはすべて国内で運用されており情報セキュリティも万全ですし、大企業向けに開発された様々な設定やオプションもご用意しています。導入を検討いただくうえで何かご不明点などありましたら、お気軽にご相談ください。

この記事の監修者:飛悠税理士法人

私たち飛悠税理士法人は、お客様に対し税務会計の専門家としての立場でサービスを提供することはもちろんですが、その前に人間同士の信頼関係、人としての筋道を大切にすることをモットーにしています。

そのために、お客様のお考えをよく聞き、私たちの考えをきちんとお伝えすることによって、お互いの信頼関係を築いていくことが大切だと思っています。

.png)