年末調整と確定申告の両方が必要になるケースとは?2つの違いや適用される所得控除、注意点などを徹底解説

本記事では、年末調整と確定申告の両方が必要になるケースについて解説します。それぞれの違いや適用される所得控除、注意点などもご説明します。医療費控除や雑損控除といった控除の説明だけでなく給与所得以外の所得がある場合などのケース別の解説や制度の紹介もしていますので、ぜひ参考にしてみてください。

監修者:飛悠税理士法人

会社員などの給与所得者は、多くの場合は勤務先で年末調整を行えば確定申告は必要ありません。しかし、給与所得者のなかにも、年末調整だけでなく「確定申告が必要な人」「確定申告をした方がいい人」もいます。

もし「確定申告が必要な人」が確定申告をしなかったら、当該社員は追徴課税される場合もあれば、控除や還付金を受けられなくなる可能性がありますので、注意が必要です。

では、年末調整と確定申告の両方が必要になるのは、どのようなケースなのでしょうか。本記事では、年末調整と確定申告の違いから、年末調整と確定申告の両方を行わなければならない10のケースや、手続きに際しての注意点について解説していきます。

年末調整と確定申告の概要

そもそも、年末調整と確定申告には、どのような違いがあるのでしょうか。

年末調整は企業が行う手続きであり、確定申告は社員が個人で行う手続きである、という認識は、多くの方が持っているかもしれません。しかし、それ以外にも年末調整と確定申告には、大きな違いがあるのです。

まずは、年末調整と確定申告のそれぞれについて定義を確認しましょう。

年末調整は、給与収入にかかる所得税の過不足を精算する手続きである

年末調整とは、会社が従業員に代わって行う「給与収入にかかる所得税の過不足を精算する手続き」です。

会社員の場合、毎月の給与や賞与から所得税が差し引かれます。この差し引かれた所得税は企業が本人に代わって国に納付しています。この手続きを源泉徴収と言います。

源泉徴収する所得税額は、「源泉徴収税額表」によって算定されます。

しかし、個人が国に納める所得税額は1年間(1月1日から12月31日まで)の収入合計によって計算されたり生命保険料控除などの控除を受けられたりするため、月々源泉徴収された所得税はあくまでも概算に過ぎず、正確な納税金額ではありません。そこで、本来納めるべき所得税額とすでに源泉徴収された所得税額との差額を調整し、精算する手続きとして行うのが年末調整です。

年末調整では、源泉徴収された所得税額が本来の納税額を上回る場合の差額は納税者である従業員に還付され、源泉徴収された所得税額が本来の納税額を下回る場合の差額は追加で徴収されます。

従業員は必要な書類を集めて提出するだけで、本来納めるべき所得税額を会社が計算して差額の精算まで行ってくれるので、年末調整は給与所得者である従業員にとってメリットが多い仕組みと言えるでしょう。

なお、1年間の給与収入が2,000万円を超える方は年末調整を行うことができないため、確定申告を行う必要があります。

年末調整に関するより詳しい情報は、国税庁の「年末調整がよくわかるページ」から確認することができます。※<参考>国税庁「年末調整がよくわかるページ」

確定申告は所得税額を申告するための手続きである

確定申告とは、1年間の収入から納めるべき所得税額を計算した申告書を税務署に提出し、納税または還付を受けるための手続きです。なお、確定申告における「1年間」とは、年末調整と同じく1月1日から12月31日までを指します。

確定申告は多くの場合、個人事業主やフリーランスのように、給与所得者ではない立場の人が行います。給与所得者ではない場合、年末調整で会社が所得税額の精算をしてくれることはありませんし、源泉徴収されない収入を受け取ることが多くあります。そのため、確定申告で1年間の収入金額や控除金額を集計し、納めるべき所得税額を計算した申告書を税務署に提出しなければなりません。

しかし、冒頭でお伝えした通り、給与所得者として勤務先で源泉徴収及び年末調整されている場合でも確定申告が必要なケースがあります。次項で詳しく説明していきましょう。

年末調整と確定申告の両方が必要になるケースとは?

年末調整と確定申告の両方が必要になるケースとしては、主に次の10パターンが挙げられます。

1.給与以外の副業の所得が20万円を超える場合、二か所以上から給与を受けており従たる給与収入が20万円を超える場合

2.年の途中で転職し、前職の収入を年末調整に反映できていない場合

3.家賃収入などがある場合

4.不動産などの売却利益がある場合

5.年末調整で提出し忘れた控除がある場合

6.ふるさと納税でワンストップ特例をしない、できない場合

7.住宅ローン控除を初めて受ける場合

8.10万円超の医療費がある場合

9.災害等で自宅や家財の資産に損害を受けた場合

10.特定口座の株式運用で損失が出ている場合

それぞれのケースについて、説明していきましょう。

ケース(1)給与以外の副業の所得が20万円を超える場合、二か所以上から給与を受けており従たる給与収入が20万円を超える場合

年末調整は主たる勤務先一か所の給与に対して行われます。そのため「給与以外の副業の所得」は年末調整の対象となりません。そのため、給与以外の副業の所得が20万円を超える場合には、全体の所得を正確に把握し正しい所得税額を計算する目的で、確定申告が必要になります。

なお、「給与以外の副業の所得」とは収入から必要経費を差し引いた金額であり、受け取った収入金額そのものではありません。たとえば、仕入れた商品を販売して収入を得た場合、仕入金額は必要経費として収入から控除されます。こうして算定されるのが“所得”です。

また、年末調整時点で退職している前職の給与は年末調整の対象となりますが、二か所以上から継続して給与を受けている場合は、従たる勤務先の給与収入は主たる勤務先の年末調整の対象となりません。そのため、従たる給与収入が20万円を超える場合にも、全体の所得を正確に把握し正しい所得税額を計算する目的で、確定申告が必要になります。

給与以外の副業所得と従たる給与収入の両方がある場合は、それらの合計額が20万円を超える場合に確定申告が必要になります。

ケース(2)年の途中で転職し、前職の収入を年末調整に反映できていない場合

年末調整は通常、現在の主たる給与の勤務先一か所で行われます。その際、すでに退職している前職の源泉徴収票を提出して年末調整の計算に含めてもらうことができますが、何らかの事情で前職の源泉徴収票が提出できなかった場合は年末調整計算に前職の給与収入などが反映されません。

そのため、前職の収入を含めた所得を正確に把握して正しい所得税額を計算する目的で、年末調整の他に確定申告が必要となります。

ケース(3)家賃収入などがある場合

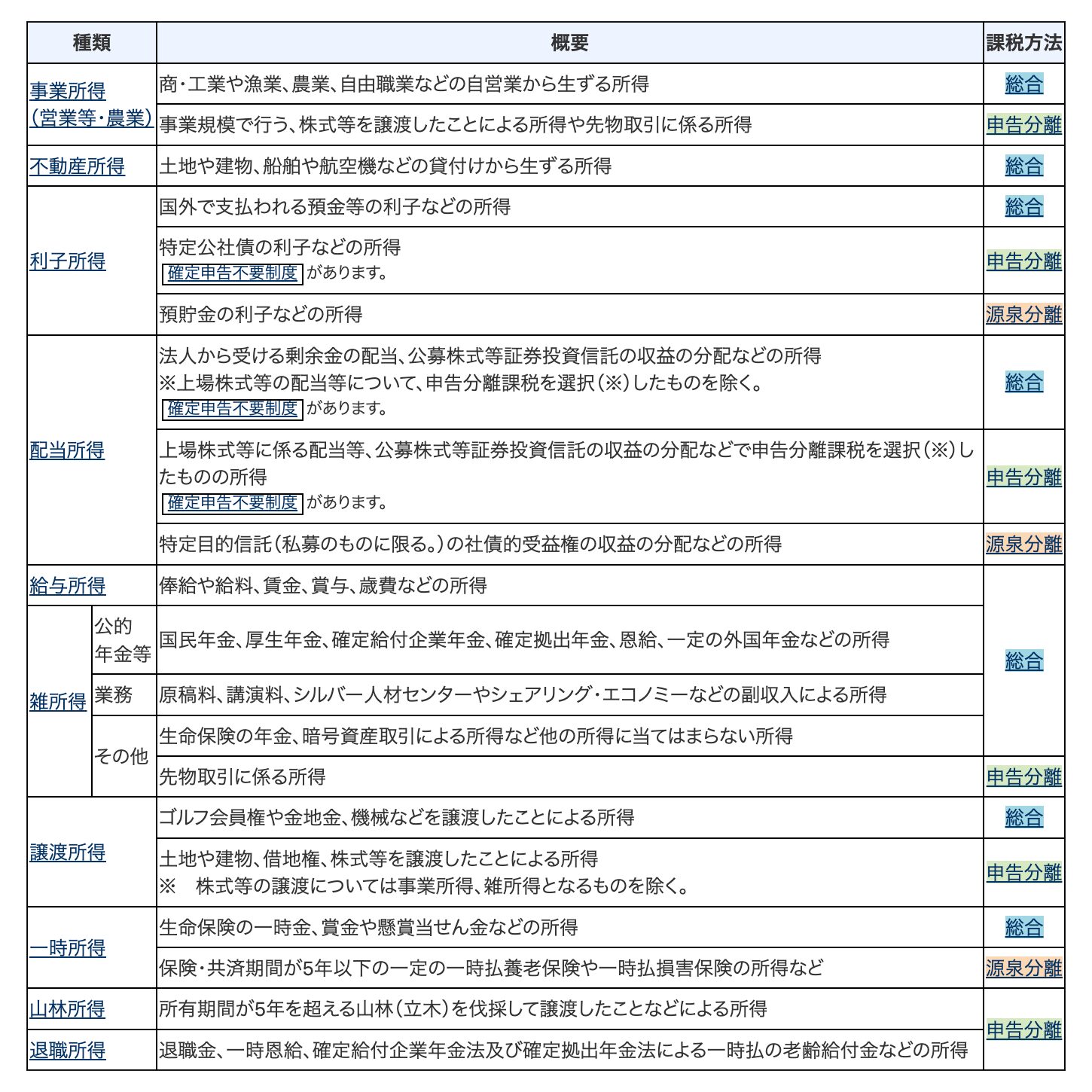

税務上「所得(収入-必要経費等)」と呼ばれるものには、下図の10種類があります。

<出典>:国税庁「所得の種類と課税方法」

年末調整は図の中の「給与所得」に対して行われる手続きですが、一方で家賃収入は「不動産所得」に該当します。そして、「不動産所得」は年末調整の対象外となっています。

ですから、家賃収入などの不動産所得がある場合には「給与以外の収入がある」として、確定申告によって自己申告する必要があります。

ケース(4)不動産などの売却利益がある場合

不動産などを売却した際の利益は、「譲渡所得」として扱われます。ケース(3)の図にあるとおり「譲渡所得」は、給与所得と異なる種類の所得です。また、その中でも売却対象が土地や建物、借地権、株式等の場合は『分離課税制度』により独自の税率と計算方法が適用されます。

<参考>:国税庁「申告分離課税制度」

よって、不動産などの売却利益は年末調整の対象にはならず、確定申告によって所得を申告しなければならないのです。

なお、譲渡所得では特定の条件を満たすことで「特別控除」や「税率の軽減」といった特例を受けることもできます。このような特例を適用するためには、確定申告が要件となっています。

ケース(5)年末調整で提出し忘れた控除がある場合

年末調整では、各種の控除を受けることができます。適用できる控除があれば収入から控除額が差し引かれるため、節税をすることも可能になります。

年末調整の控除については後述しますが、たとえば「配偶者控除」や「扶養控除」のほかに、生命保険料や地震保険料といった「保険料控除」も受けられます。しかし保険料の控除を申請する際には、保険会社が発行する控除証明書を添付書類として提出しなければなりません。

この場合に、添付書類の用意が間に合わなかったり控除の申請を見落としていたりすると、年末調整で控除を受けることはできませんが、確定申告で添付書類を用意することによって正しい所得税額を再計算することができます。

ケース(6)ふるさと納税でワンストップ特例をしない、できない場合

ふるさと納税では、寄付金額から2,000円を超えた額が所得税および住民税が控除されますので、利用している方も多いのではないでしょうか。ただ、ふるさと納税は年末調整における控除の対象外であり、基本的には確定申告が必要です。

このような、ふるさと納税における確定申告の手間を軽減するために『ワンストップ特例制度』があります。総務省のサイト等で詳細は記載されていますが、ワンストップ特例制度が適用される要件は、以下のとおりです。

- 確定申告を行わない

- 寄付をおこなった自治体が5箇所以下

- 上記要件を満たしたうえ、ワンストップ特例の申請書を期限内に寄付先の自治体へ提出

<参考>:総務省「ふるさと納税のしくみ」

これらの要件を満たせば、確定申告が不要で控除を受けられます。しかし、上記のワンストップ特例の要件を満たしていない場合には、控除を受けるために確定申告が必要です。

ケース(7)住宅ローン控除を初めて受ける場合

住宅ローン等を利用して新築の住宅を取得、または増改築等をした場合に、一定の要件を満たせば「住宅ローン控除」として所得税の減税を受けることができます。

ただし、住宅ローン控除を初めて受ける場合には確定申告が必要です。2年目以降であれば、年末調整で控除を受けられることになります。

<参考>:国税庁「住宅ローン控除を受ける方へ」

ケース(8)10万円超の医療費がある場合

1年間に支払った医療費が10万円もしくは総所得金額の5%を超える場合、「医療費控除」が適用されます。しかし、医療費控除は年末調整で対応できませんので、控除を受けるためには確定申告が必要です。

また、医療費控除を受けるためには、医療費を集計した「医療費控除の明細書」を確定申告書に添付し、集計の基となった「医療費の領収書」の保管が必要です。

<参考>:国税庁「医療費控除を受ける方へ」

ケース(9)災害等で自宅や家財の資産に損害を受けた場合

もし、災害や盗難、横領などによって資産に損害を受けてしまった場合は、「雑損控除」の対象となります。災害等で被った損害額を収入から控除することで、税負担を軽減することが可能になります。

<参考>:国税庁「災害や盗難などで資産に損害を受けたとき(雑損控除)」

また、災害によって住宅や家財に損害を受けた場合は、「災害減免法」が適用されることにより所得税が軽減または免除されることがあります。

<参考>:国税庁「災害減免法による所得税の軽減免除」

しかし、「雑損控除」「災害減免法の適用」ともに年末調整では処理することができません。そのため、確定申告によって適用を受ける必要があります。

なお、確定申告に際しては、損害証明書や領収書といった「災害による損失を証明する書類」の提出が必要になります。

ケース(10)特定口座の株式運用で損失が出ている場合

株式口座の特定口座のうち、源泉徴収されないもので株式を運用する場合には、確定申告が必要になります。なお「特定口座」とは、証券会社が投資信託や株式取引の1年間の損益を計算し、年間取引報告書を作成する口座です。

特定口座には「源泉徴収あり」のものと「源泉徴収なし」の2種類があり、「源泉徴収あり」を選択した場合は、金融機関が所得税や住民税を源泉徴収して代行納付するため、原則として確定申告は不要となります。ただし、特定口座で損失が出ている場合は『損益通算』や『繰越控除』の適用を受けることができ、その適用受けるためには確定申告が必要です。

『損益通算』とは、株式の売却益と売却損を相殺することを意味します。たとえば、A株で10万円の利益が出ているものの、B株で5万円の損失が出ている場合、損益通算によって課税対象となる利益を5万円に減らすことができます。

ただ、特定口座は証券会社ごとに税金を計算するのが通例です。そのため複数の特定口座を保有しており、一方で益、もう一方で損が出ている場合では確定申告で損益通算を行って全体の損益をまとめて申告した方が有利になります。

また、『繰越控除』とは、ある年に発生した損失を翌年以降の利益と相殺することです。損失は最大3年間繰り越せます。そして繰越控除を利用するためには、その損失額と繰越額を記載した書類を確定申告書に添付して提出しなければなりません。

年末調整や確定申告で受けられる所得控除の種類

ここまでにも何度か言及している「所得控除」について、年末調整や確定申告で受けられる所得控除の種類には下記のようなものがあります。

|

控除の種類 |

控除の概要 |

対象の例や要件 |

|

社会保険料控除 |

|

|

|

小規模企業共済等掛金控除 |

|

|

|

生命保険料控除 |

|

|

|

地震保険料控除 |

|

|

|

ひとり親控除 |

|

<要件> 1. その年の12月31日時点で婚姻していない、または配偶者の生死が不明 2. 生計を一にする子供がいる(子供の総所得金額が48万円以下) 3. 納税者本人の合計所得金額が500万円以下 |

|

寡婦控除 |

|

<要件> 1. その年の12月31日時点で婚姻していない 2. 合計所得金額が500万円以下 3. 離婚の場合は扶養親族がいる |

|

勤労学生控除 |

|

<要件> 1. 給与所得などの勤労による所得がある 2. 合計所得金額が75万円以下で、勤労による所得以外の所得が10万円以下 3. 特定の学校(小学校、中学校、高等学校、大学、専門学校など)の学生である |

|

障害者控除 |

|

※扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用される

|

|

配偶者控除 |

|

<要件> 1. 配偶者の合計所得金額が48万円以下(給与収入103万円以下) 2. 納税者本人の合計所得金額が1,000万円以下 3. 配偶者と生計を一にしている |

|

配偶者特別控除 |

|

<要件> 1. 配偶者の合計所得金額が48万円超133万円以下(給与収入のみの場合は103万円超201万円以下) 2. 納税者本人の合計所得金額が1,000万円以下 3. 配偶者と生計を一にしている |

|

扶養控除 |

|

<要件> 1. 扶養親族の合計所得金額が48万円以下(給与収入のみの場合は103万円以下) 2. 納税者と生計を一にしている 3. 扶養親族が16歳以上である |

|

基礎控除 |

|

<要件> 納税者の合計所得金額が2,500万円以下

|

<出典>:国税庁「所得税控除のあらまし」

適切に控除申請をすることは、正しい納税金額を算出すると同時に節税のためにも欠かせません。しかし、従業員本人が上記のような所得控除の適用対象であることを知らないケースは多々あります。

従業員の利益を守るためにも、年末調整の申告書を確認する際には上記のような国税庁の資料を参照しながら、控除の申請漏れがないか慎重に確認することを心がけましょう。

確定申告でのみ受けられる所得控除

所得控除の中には、確定申告でのみ受けられるものがあります。下記の所得控除を受ける場合には、年末調整の有無に関わらず確定申告もしなければなりません。

- 医療費控除

- 寄附金控除(ふるさと納税含む)

- 雑損控除

それぞれ見ていきましょう。

(1)医療費控除

医療費控除とは、1年間に支払った医療費が一定額を超える場合に、所得税控除を受けられる制度です。対象となる医療費には、次のようなものがあります。

- 納税者本人の医療費

- 生計を一にする家族の医療費

- 保険金などで補填されず自己負担した医療費

- 通院のための通院代(公共の交通機関のみ)

医療費には、入院費や薬代も含まれます。ただし、美容整形や予防接種、健康状態に問題がない場合の健康診断にかかった費用などは、医療費控除の対象にはなりません。

先ほども触れましたが、控除額は支払った医療費の合計額から10万円(または総所得金額の5%)を差し引いた金額です。過去5年まで遡って請求することができます。

また、「セルフメディケーション減税」を受ける場合は、医療費控除との併用はできないため、どちらか一方を選択する必要があります。「セルフメディケーション減税」とは、医療費控除の特例で、特定の市販薬(OTC医薬品)を購入した際に、その費用が一定額を超えると所得控除を受けられる制度です。

<参考>:厚生労働省「セルフメディケーション税制について」

(2)寄附金控除(ふるさと納税含む)

寄附金控除は、国や地方公共団体、認定NPO法人などに寄附した場合や、ふるさと納税を行った場合に受けられる所得控除です。所得税の控除額は、寄附金の合計額から2,000円を差し引いた金額です。住民税の控除が受けられる場合もあります。

なお、こちらも前述したとおり、ふるさと納税で「ワンストップ特例制度」を利用する場合には確定申告は不要です。

(3)雑損控除

雑損控除は、災害や盗難などで資産に損害を被った場合に受けられる所得控除です。ここでいう“資産”とは、生活を営むために通常必要と考えられる資産を指します。

雑損控除における資産の詳細は、以下のとおりです。

|

所有者 |

|

|

生活に通常必要な資産の定義 |

|

|

損害の原因 |

|

ただし、以下の資産は雑損控除の対象にはなりません。

- 別荘やゴルフ会員権など、趣味や娯楽のための資産

- 1個または1組の価額が30万円を超える貴金属や骨董品など

- 詐欺や恐喝による資産の損害

保険金などで補填される金額がある場合は、損害額から保険金額を差し引いた実質負担額が、控除対象となります。

年末調整、確定申告で受けられる税額控除

年末調整や確定申告で受けられる税額控除としては、他にも次のようなものがあります。

年末調整で受けられる税額控除

- 住宅ローン控除:二年目以降(初年度は確定申告が必要)

確定申告で受けられる税額控除

- 配当控除:配当所得がある場合、配当所得の金額について控除を受けられる

- 外国税額控除:外国で得た所得に対して、日本での所得税から一定額の控除が可能

- 政党等寄附金特別控除:政党や政治資金団体に寄附した場合に受けられる控除

- 認定NPO法人等寄附金特別控除:認定NPO法人などに寄附した場合に受けられる控除

- 住宅耐震改修特別控除:自宅を耐震改修した場合に受けられる控除

など

このように、税額控除の対象は多岐に渡ります。そして、税制は随時改正されるものです。人事担当者には、制度の改正についてアンテナを張り巡らして情報を集めながら、適切な書類の作成にあたる必要があります。また、それと同時に、従業員へのアナウンスやアドバイスを適宜することも求められます。

年末調整と確定申告の両方を行う場合の注意点

年末調整と確定申告の両方を行うケースと各種控除の説明をしてきましたが、年末調整と確定申告の両方を行う場合はいくつか注意点がありますので解説します。

注意点(1)スケジュール管理

年末調整は、毎年11月中旬から12月上旬にかけて行われます。改正法の情報を把握しながら、従業員から必要書類を早めに回収できるよう準備を進めることが重要です。

注意点(2)従業員への周知とサポート

準備を進めると同時に、従業員が用意しなければならない書類を速やかに集められるよう、スケジュールにゆとりをもってアナウンスすることが重要です。また、年末調整後に発行される源泉徴収票は、確定申告書の作成に必要です。従業員に対して適切に配布し、しっかりと保管するよう指導しましょう。

注意点(3)必要書類の確認と保管

毎年年末にかけて行われる年末調整は、思うように申告書が回収できないことや、修正依頼の多さのために、人事部にとって大きな負担となりやすい業務です。また、増え続ける紙の資料の保管や管理に苦慮することもあるので注意が必要です。

こういった年末調整にかかる負担を軽減するなら、年末調整のシステム化やアウトソーシングを検討するのも有効な方法でしょう。

年末調整システムを導入すれば、ペーパーレス化によって業務効率アップが期待できるほか、申告書の作成に必要なデータをシステムで一元管理して、紙の書類の回収や保管の手間を削減できます。

また、アウトソーシングをすることで、最新の法改正にもスムーズに対応しながら業務効率も向上させ、ミスの回避も可能となるでしょう。

年末調整の手続きから解放されるサービスなら、ラクラス

本記事では、年末調整と確定申告の両方が必要になるケースや所得控除について解説させていただきました。もし年末調整の手続きの負担を軽減したいとお考えでしたら、ぜひラクラスにご相談ください。

ラクラスの年末調整BPOサービスなら、必要な機能と業務をフルパッケージ化しています。

AI-OCRとオペレーターの目視を組み合わせた読取代行により、品質と効率の両立を実現。従業員は証明情報の入力が不要になります。また、人事担当者の回収とチェックも必要ありません。

クラウドシステムはすべて国内で運用されており情報セキュリティも万全ですし、大企業向けに開発された様々な設定やオプションもご用意しています。何かご不明点などありましたら、お気軽にご相談ください。

この記事の監修者:飛悠税理士法人

私たち飛悠税理士法人は、お客様に対し税務会計の専門家としての立場でサービスを提供することはもちろんですが、その前に人間同士の信頼関係、人としての筋道を大切にすることをモットーにしています。

そのために、お客様のお考えをよく聞き、私たちの考えをきちんとお伝えすることによって、お互いの信頼関係を築いていくことが大切だと思っています。

.png)