給与所得と給与収入の違いとは? 計算方法や給与所得控除・所得控除の相違点を徹底解説

本記事では、「給与所得」と「給与収入」、「手取り」の違いを確認したうえで、給与所得の計算方法について具体例を交えながら解説してきました。給与計算の仕事に携わるうえで「基本用語の理解を深めたい」という方は、ぜひ本記事を参考にしてください。

監修者:飛悠税理士法人

「給与所得」と「給与収入」は、給与計算および年末調整の業務で特に重要になってくる用語です。適切な計算や事務手続きを行うためには、これらの用語の違いを理解することも必要でしょう。

そこで本記事では、「給与所得」と「給与収入」、「手取り」の違いを確認したうえで、給与所得の計算方法について具体例を交えながら解説します。そして後半では、人事部門の担当者が混同しやすい給与所得控除・所得控除の違いなども解説していきます。

これから給与計算の仕事に携わるうえで「基本用語の理解を深めたい」という方は、ぜひ本記事を参考にしてください。

給与所得とは

給与計算を担当するうえでは、税金計算に不可欠な「給与所得」の意味や考え方を理解することが重要です。

ここでは、給与所得と混同しやすい給与収入・手取りの違いを見ながら、給与所得がどういうものかを見ていきましょう。

給与所得とは

税法上では、収入から必要経費を差し引いたものを「所得」と呼んでいます。平易な表現を使うと、所得は「もうけ」ともいえるでしょう。

所得と収入の違いについて、まずは「所得(もうけ)=収入-必要経費」という計算式を覚えておくと良いでしょう。

給与所得とは、配当所得、不動産所得、譲渡所得など所得税法で定めている10種類の所得のうちの一つで、「使用人や役員などが事業者から支払いを受ける給料や賞与によるもうけ」ということになります。

<参考>:No.2011 課税される所得と非課税所得(国税庁)

給与所得になるもの

国税庁では、給与所得を「使用人や役員などが支払いを受ける俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得をいう」と定義しています。

また、これらの性質を有するものとして、以下の2種類を示しています。

|

(1)手当 (2)現物給与

|

それぞれの特徴を見ていきましょう。

(1)手当

使用人や役員に支給する手当は、その多くが給与所得になります。具体的には、以下のものが給与所得に該当するでしょう。

|

|

ただし、手当として受け取るものでも以下に該当するものは例外として非課税になるため、給与所得にはなりません。

給与計算の際には注意しましょう。

|

1. 通勤手当のうち、一定金額以下のもの 2. 転勤や出張などのための旅費のうち、通常必要と認められるもの 3. 宿直や日直の手当のうち、一定金額以下のもの

|

(2)現物給与

給与は原則、金銭で支給されるものです。しかし、なかには食事の現物支給や商品の値引き販売のような物または権利その他の経済的利益をもって支給されるケースがあります。国税庁が示す現物給与となる経済的利益とは、以下の4つです。

|

1. 物品その他の資産を無償または低い価額により譲渡したことによる 2.土地、家屋、金銭その他の資産を無償または低い対価により 3.福利厚生施設の利用など上記2以外の用役を無償または 4.個人的債務を免除または負担したことによる経済的利益

|

ただし、以下の要件に該当する特定の現物給与については、課税上金銭による給与とは異なる特別の取扱いが定められています。

|

1. 職務の性質上欠くことのできないもので主として使用者側の 2. 換金性に欠けるもの 3. その評価が困難なもの 4. 受給者側に物品などの選択の余地がないもの 5. 政策上特別の配慮を要するもの など

|

<参考>:No.1400 給与所得(国税庁)

給与所得控除とは

給与所得について理解するうえでは、給与所得控除が存在する理由と意味を知ることも必要です。

まず、給与所得の「所得」は、給料・賞与などの給与収入から、必要経費を差し引いて算出するものです。ただし、必要経費の考え方は、給与所得者と自営業者・フリーランス(個人事業主)で異なるものとなります。

自営業者やフリーランスの場合、仕事で使うパソコン代や書籍代として実際に支払ったものを必要経費として事業収入から差し引き、そこから算出された事業所得をベースに税金計算するのが一般的です。

これに対して給与所得者は、会社から支給されたパソコンや備品を使うことが多いでしょう。この場合、自分の財布からパソコン代や備品代を支払っているわけではないため、自営業者やフリーランスと違って必要経費として差し引けるものがありません。

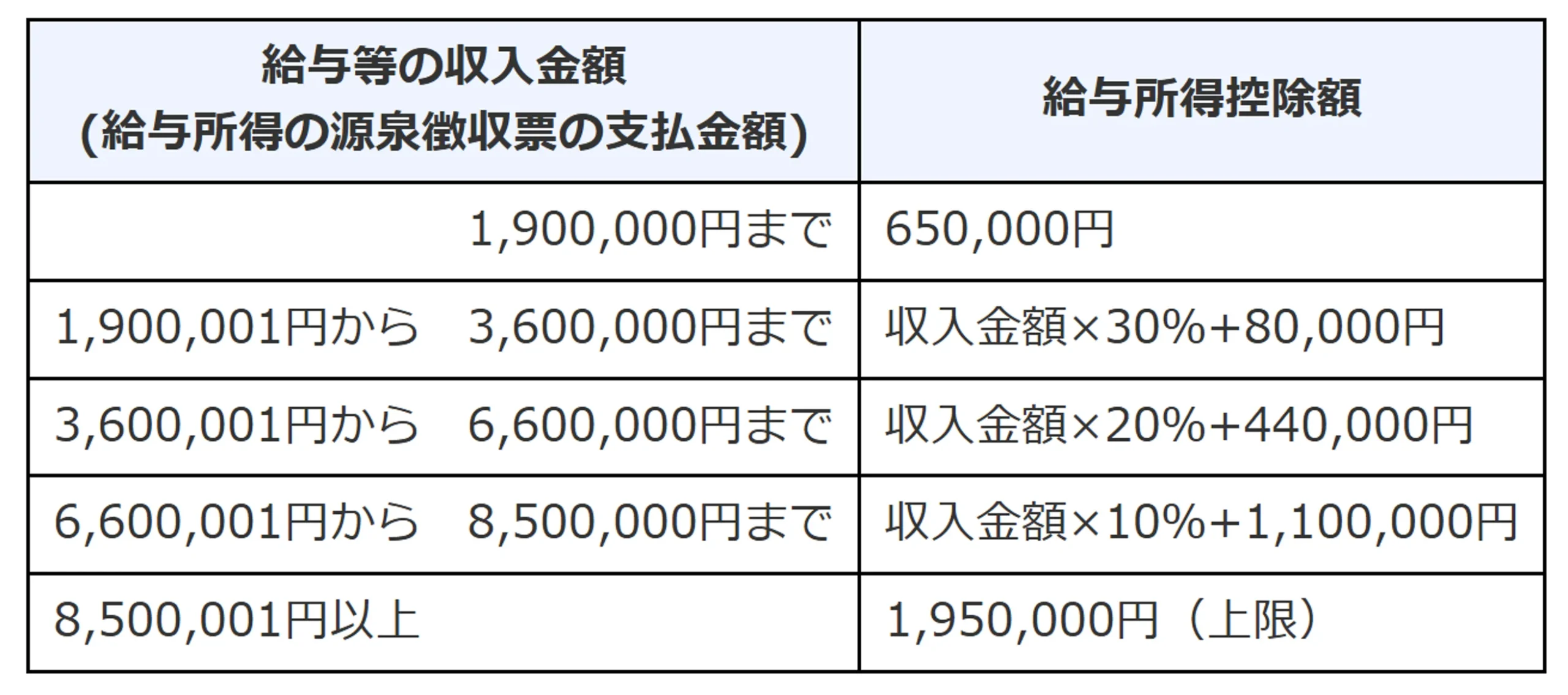

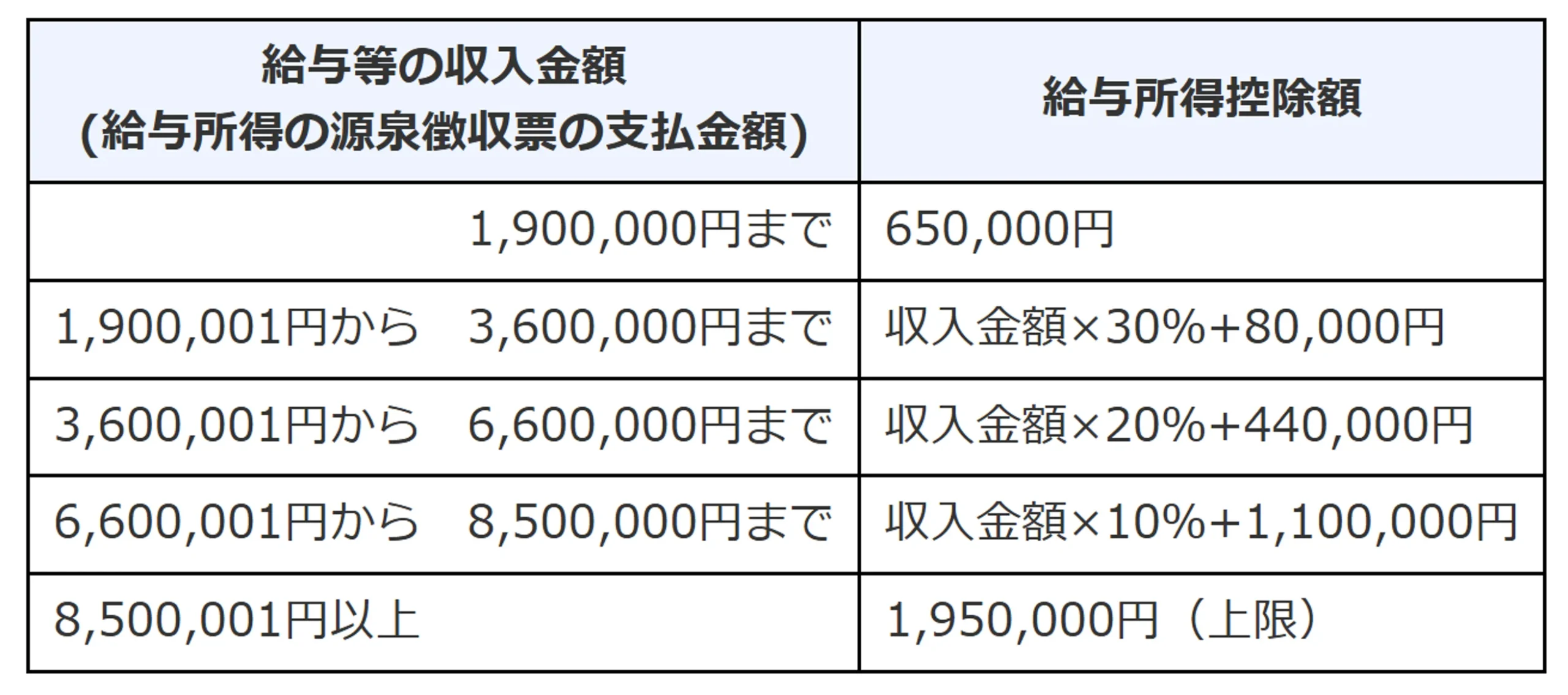

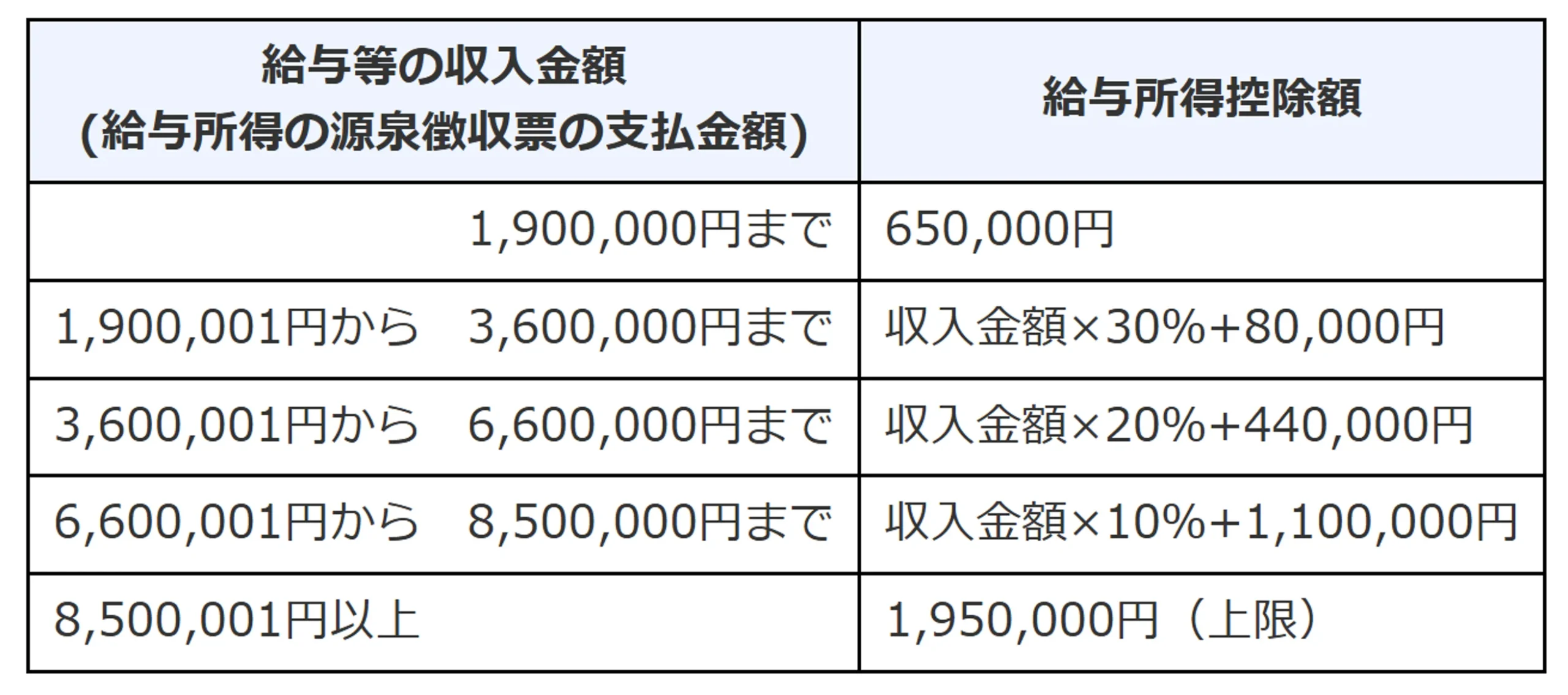

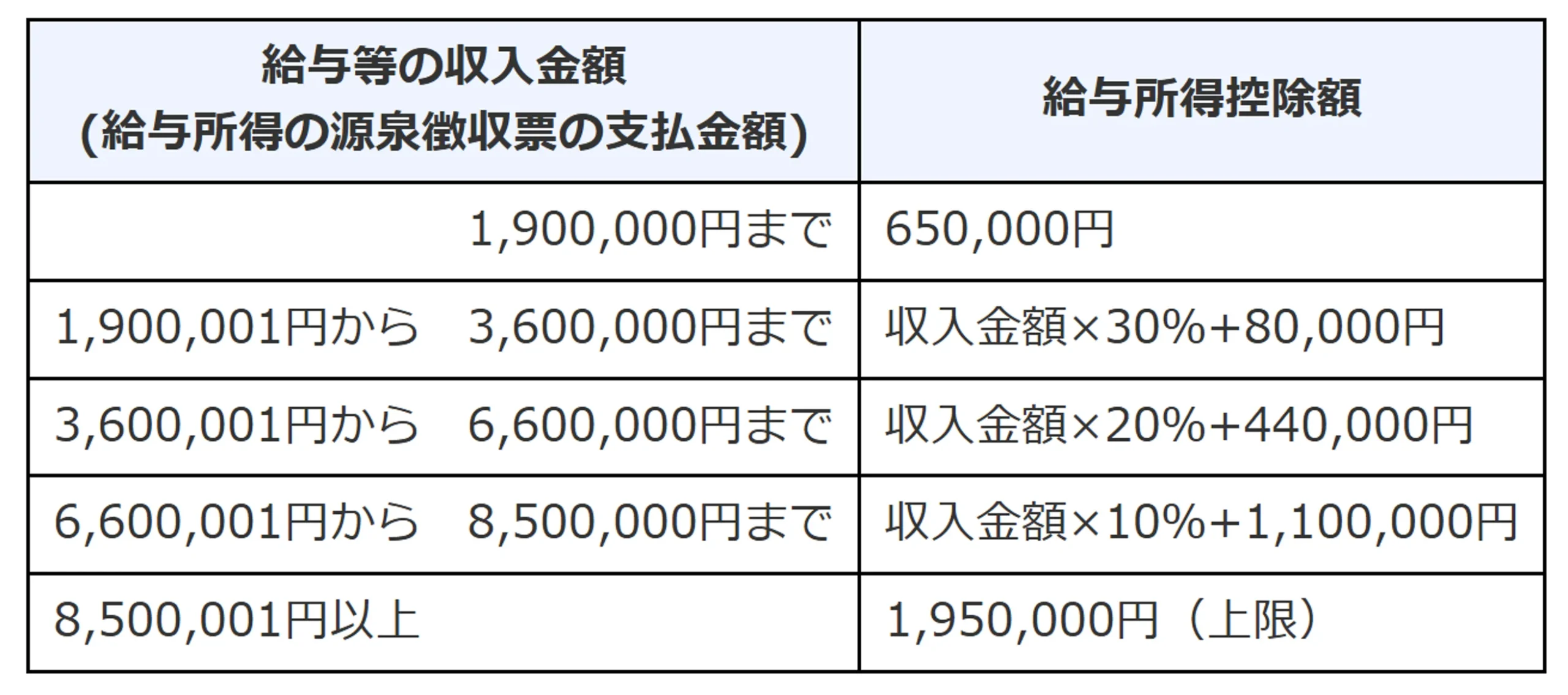

こうした背景から、給与所得者に対しては、簡便的な必要経費の計算方法として「給与所得控除」という仕組みが設けられています。給与所得控除の額は、国税庁が示す給与等の収入金額(給与収入の一年間の合計金額)に応じたものを使います。令和7年分以降の給与所得控除は、以下のとおりです。

<引用>:No.1410 給与所得控除(国税庁)

<参考>:No.1400 給与所得(国税庁)

給与所得と給与収入の違い

給与所得と混同しやすいものに、給与収入があります。これらの違いは、所得を算出するための計算式に着目すると理解しやすいでしょう。

「給与収入」とは、税金や社会保険料を差し引く前の給料・賞与・手当の総額であり、額面金額ということもあります。

なお、「年収」というのはこの給与収入の一年間の合計金額のことを指しています。

給与所得は、「給与収入」から「給与所得控除額」を差し引くことで算出できるものです。

給与所得・給与収入・給与所得控除の関係を計算式であらわすと、以下のとおりです。

|

【給与所得】=給与収入-給与所得控除

|

上記の計算式から、給与所得と給与収入には、以下の違いがあることがわかります。

|

【給与収入】給与・賞与などの総額、額面金額 【給与所得】給与収入から給与所得控除を引いたもの

|

<参考>:収入金額と所得金額とは、意味が違うのですか?(岡山市)

<参考>:No.1400 給与所得(国税庁)

給与所得と手取りの違い

手取りとは、給与所得者が実際に受け取る金額です。給与収入から以下のような税金・社会保険料などを控除した金額が、手取りになります。銀行振込の場合、「口座に入金される金額」ともいえるでしょう。

|

【税金】所得税、住民税 【社会保険料】健康保険料、介護保険料、厚生年金保険料 など

|

手取りと給与所得には、以下のとおり給与収入から「何を差し引いているか?」で違いがあります。

|

【手取り】給与収入から税金や社会保険料などを差し引いたもの 【給与所得】給与収入から必要経費(給与所得控除)を差し引いたもの

|

給与所得の計算方法と3つのシミュレーション

給与所得は、国税庁が公開する給与所得控除の計算表を使って算出します。ここでは、年収300万円・年収600万円・年収860万円の3ケースについて、給与所得額の計算をシミュレーションしていきましょう。

ケース(1)年収300万円の給与所得額

従業員の年収が300万円の場合、国税庁が示す令和7年分以降の表の2段目「1,800,001円から3,600,000円まで」に該当します。

<引用>:No.1410 給与所得控除(国税庁)

まず、上記2段目の計算式「収入金額×30%+80,000円」を使い、年収300万円の給与所得控除額を算出しましょう。

|

【年収300万円の給与所得控除額】=300万円×30%+8万円⇒98万円

|

「給与所得控除額の98万円」と「年収(給与収入)300万円」を使って給与所得を算出すると、以下の計算結果になります。

|

【年収300万円の給与所得】300万円-98万円⇒202万円

|

年収300万円の場合、給与所得は202万円になるわけです。

ケース(2)年収600万円の給与所得額

年収600万円になると、上から3段目の「3,600,001円から6,600,000円」に該当します。

<引用>:No.1410 給与所得控除(国税庁)

3段目に書かれた給与所得控除額の計算式「収入金額×20%+440,000円」を使うと、年収600万円の給与所得控除額は以下のようになるでしょう。

|

【年収600万円の給与所得控除額】=600万円×20%+44万円=164万円

|

「給与所得控除額164万円」と「年収(給与収入)600万円」を給与所得の計算式に当てはめると、以下の結果になります。

|

【年収600万円の給与所得】600万円-164万円⇒436万円

|

年収600万円の人の給与所得は、436万円になるでしょう。

ケース(3)年収860万円の給与所得額

年収860万円になると、表の一番下の「8,500,001円以上」に該当します。この場合、給与所得控除額は上限の1,950,000円です。

<引用>:No.1410 給与所得控除(国税庁)

「給与所得控除額1,950,000円」と「年収(給与収入)860万円」を給与所得の計算式にあてはめると、以下のとおりになります。

|

【年収860万円の給与所得】860万円-195万円⇒665万円

|

年収860万円の人の給与所得は、665万円になるでしょう。

なお、国税庁では、年収が660万円未満のケースについて、給与所得控除後の給与所得を一覧化した「年末調整等のための給与所得控除後の給与等の金額の表」を公開しています。

<参考>: 令和7 年分の年末調整等のための給与所得控除後の給与等の金額の表<PDFファイル>(国税庁)

仮に給与の受け取り先が自社だけで、なおかつ副業などによる収入がない従業員の年収が660万円未満である場合、この表を活用して給与所得を算出してもよいでしょう。

給与所得者の特定支出控除とは

給与収入から差し引く必要経費の例外として「特定支出控除」があります。

これは給与所得者本人が確定申告をすることで適用できる制度のため、給与担当者が十分に理解しておく必要はありませんが、適用に必要な「給与支払者の証明書」を求められることがあるため、概要だけでも知っておくと良いでしょう。

給与所得者である正社員やアルバイトなどは、会社から支給された備品を使うケースが多いことから、個人事業主や自営業者のように自分で購入した事業用パソコンなどを必要経費として計上できないケースが大半です。

そのため、給与所得者の給与所得を計算する際に、実際に支払った必要経費の代わりとして「給与所得控除」という仕組みを使用することは前述のとおりです。

しかし中には実際に支払った必要経費が多い給与所得者もいることを想定して、7つの費目について、その年中の特定支出額の合計額が給与所得控除額の2分の1相当を超えるときに、確定申告によって超過した金額を給与所得控除後の金額から指し引ける「特定支出控除」の制度が設けられています。

ここでは、7費目の概要と特定支出控除の注意点、手続きのポイントをそれぞれ解説します。

(1)給与所得者における特定支出控除の7費目

以下の7費目が、特定支出控除の対象になります。

| 費目 | 詳細 | 適用時期・注意点 | |

| 1 | 通勤費 | 一般の通勤者として通常必要であると認められる通勤のための支出 | |

| 2 | 職務上の 旅費 |

勤務する場所を離れて職務を遂行するための直接必要な旅行のために通常必要な支出 | ・令和2年分以後、特定支出の対象 |

| 3 | 転居費 | 転勤に伴う転居のために通常必要であると認められる支出 | |

| 4 | 研修費 | 職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出 | |

| 5 | 資格取得費 | 職務に直接必要な資格を取得するための支出 | ・平成25年分以後は、弁護士、公認会計士、税理士などの資格取得費も特定支出の対象 |

| 6 | 帰宅旅費 | 単身赴任などの場合で、その者の勤務地または居所と自宅の間の旅行のために通常必要な支出 | |

| 7 | 勤務必要 経費 |

(1)書籍、定期刊行物その他の図書で職務に関連するものを購入するための支出(図書費) (2)制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服を購入するための支出(衣服費) (3)交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出(交際費等) |

・その支出の額の合計額が65万円を超える場合には、65万円までの支出に限る ・平成25年分以後、特定支出の対象 |

<出典>:No.1415 給与所得者の特定支出控除(国税庁)

(2)給与所得者における特定支出控除の注意点

上記7つの特定支出は、その支出がその方の職務遂行に直接必要であることが給与支払者もしくはキャリアコンサルタントによって証明がされたものに限ります。(キャリアコンサルタントによる証明が必要なものは、令和5年分以後の4(研修費)または5(資格取得日)の支出で、教育訓練に係る部分に限る)

また、以下の2つに該当する部分については、特定支出に含めることができません。

|

(1)給与の支払者から補てんされる部分があり、かつ、 (2)雇用保険法による「教育訓練給付金」や母子および父子ならびに <出典>:No.1415 給与所得者の特定支出控除(国税庁)

|

(3)給与所得者における特定支出控除の手続方法

給与所得者が特定支出控除を受けるためには、本人が自分で確定申告を行う必要があります。確定申告とは、1月1日~12月31日までの1年間の所得と、その所得に対する所得税を算出し、所轄の税務署に申告・納税する手続きの総称になります。

給与所得者の多くは、会社が行う年末調整で所得税および復興特別所得税の精算が行われるため、自分で確定申告をする必要がありません。ただし、特定支出控除を受けるなどの特別な事情がある場合、給与所得者でも確定申告を行う必要があります。

特定支出控除を受ける際の申告書には、以下書類の添付等が必要です。

|

(1)特定支出に関する明細書 (2)給与の支払者またはキャリアコンサルタントの証明書 (3)特定支出に係るその支出の事実および支出した金額を証する書類

<参考>:No.1415 給与所得者の特定支出控除(国税庁)

|

なお、特定支出控除を受ける本人がたとえば副業などをしている場合、申告書の書き方も複雑になってきます。国税庁ではさまざまなパターンに対応した手引書などを公開しています。社内に特定支出控除を受ける従業員がいる場合、以下ページの案内を早めに行う必要があるでしょう。

<参考>: 確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

<参考>:給与所得者の確定申告(国税庁)

給与所得控除と所得控除の違い

給与計算や年末調整の業務に携わるのであれば、給与所得控除と所得控除の違いも理解する必要があります。

まず、給与所得控除はその名のとおり、「給与所得者だけ」が使える制度です。具体的には、給与所得を算出するために給与収入から控除する必要経費として、給与収入の金額に応じて給与所得控除額が決まります。

これに対して所得控除は、給与所得者に限らずすべての方が要件に該当すれば適用できるもので、本人もしくは家族の個人的事情に応じて税負担を軽減するための制度です。今現在、所得控除には以下の15種類があります。

| 雑損控除 | 医療費控除 | 社会保険料控除 | 小規模企業共済等掛金控除 | 生命保険料控除 |

| 地震保険料控除 | 寄附金控除 | 障害者控除 | 寡婦控除 | ひとり親控除 |

| 勤労学生控除 | 配偶者控除 | 配偶者特別控除 | 扶養控除 | 基礎控除 |

所得控除は、税制度における公平性の観点から生まれたものです。

たとえば、自社に在籍する以下の3人に毎月25万円ずつの給料を支払っていても、各家庭の経済的余裕は家族構成や生活状況で大きく変わる可能性があります。

【Aさん】夫婦共働き、2人とも正社員

【Bさん】妻は専業主婦、本人が闘病中で多くの医療費がかかっている

【Cさん】ひとり親家庭、残業時はベビーシッターなどの利用が必要

所得控除は、こうした経済力の差異を鑑み、人々の生活の負担にならない配慮をすることで、税制度の公平さを保つための仕組みになります。

また、所得控除は給与所得控除とあわせて適用できるものです。たとえば、給与所得者である従業員に以下の事情・要件の該当があれば、給与所得控除に加えて3つの所得控除が適用できます。

|

【給与所得者である】給与所得控除 【合計所得金額が2,500万円以下である】基礎控除(所得控除) 【ひとり親である】ひとり親控除(所得控除) 【地震損害保険の保険料を支払った】地震保険料控除(所得控除)

|

これら控除における具体的な要件は、国税庁の各ページを参照してください。

<参考>:No.1410 給与所得控除(国税庁)

<参考>:No.1145 地震保険料控除(国税庁)

<参考>:No.1171 ひとり親控除(国税庁)

<参考>:No.1199 基礎控除(国税庁)

給与所得における所得金額調整控除とは

所得金額調整控除は、2020年に導入された制度です。

2020年に給与所得控除の上限が引き下げられた影響で年収850万円を超える給与所得者の税負担が増加することになったのですが、年収850万円超でも「子どもや特別障害者等がいる方」は税負担が増加しないよう配慮することが目的で導入されました。

「子ども・特別障害者等を有する者等の所得金額調整控除」は、年末調整で適用できるものです。従業員に該当者がいる場合は、所得金額調整控除の申告書を提出してもらう必要があるでしょう。

また、給与計算および年末調整時には影響ありませんが、この控除にはもう一種類「給与所得と年金所得の双方を有する者に対する所得金額調整控除」というものもあります。

所得金額調整控除の制度に関する詳細は、国税庁の情報をチェックしてください。

年末調整における給与所得の計算

給与所得の計算は、人事部門が行う年末調整のなかで行われます。ここでは、年末調整が必要な人・年末調整の流れ・必要書類について1つずつ確認していきましょう。

(1)年末調整が必要な人は?

年末調整には、「12月に行うもの」と「年の中途で行うもの」の2種類があり、それぞれで対象者が異なります。

まず、12月に行う年末調整の対象者は、以下に該当する従業員または役員になります。

|

|

ただし、以下のいずれかに該当する人は、年末調整の対象になりません。

|

(1)1年間に支払うべきことが確定した給与の総額が (2)災害減免法の規定により、その年の給与に対する所得税および

|

また、年の中途で行う年末調整の場合には、以下の5つのいずれかに該当する人が対象者になります。

|

(1)海外支店等に転勤したことなどの理由により非居住者となった人 (2)死亡によって退職した人 (3)著しい心身の障害のために退職した人(退職した後に再就職をし給与を受け取る見込みのある人は除きます。) (4)12月に支給されるべき給与等の支払を受けた後に退職した人 (5)いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が123万円以下である人(退職後その年に他の勤務先から給与の支払を受ける見込みのある人は除きます。)

|

年の中途で退職し、(1)~(5)に該当しない人は、年末調整の対象になりません。

(2)年末調整の流れは?

年末調整の基本的な流れは、以下のとおりです。12月に行う年末調整の場合、例年11月頃から書類配布を行い、翌1月末の税務署等への提出期限に向けて手続きを進めていきます。

|

(1)人事部門が従業員に必要書類を配布する (2)従業員は配布書類に必要事項を記入し、添付書類と一緒に提出する (3)人事部門が従業員の給与所得を計算し、所得税の年税額と源泉徴収 (4)人事部門が従業員に給与所得の源泉徴収票を交付する (5)人事部門が税務署・市区町村に源泉徴収票・給与支払報告書を

|

年末調整専用のITシステムを導入済みの場合、従業員にシステムの画面から必要事項の入力や添付書類のアップロードなどをしてもらいます。

年末調整業務の具体的な進め方やポイントについては、以下の記事で詳しく解説しています。ぜひチェックしてください。

年末調整業務の進め方ガイド|担当者がやるべき手続きの流れや必要書類の種類なども解説

(3)年末調整で必要な書類は?

年末調整の業務で配布・回収する書類は、各自が利用する所得控除によって異なります。以下のなかで必要なものを、添付書類といっしょに提出してもらいましょう。

|

|

年末調整に必要な書類の役割や添付書類についても、以下の記事で詳しく解説しています。ぜひチェックしてください。

年末調整業務の進め方ガイド|担当者がやるべき手続きの流れや必要書類の種類なども解説

(4)給与所得者に発行する源泉徴収票の項目は?

年末調整後に交付する源泉徴収票は、1月1日から12月31日までの給与収入・給与所得および払った所得税がわかる大事な書類です。年末調整の業務を行う場合、給与所得や税金に関する以下の4項目の意味を理解しておく必要があります。

|

【支払金額】 【給与所得控除後の金額】 【所得控除の額の合計額】 【源泉徴収額】

|

源泉徴収票についての詳しい解説は国税庁の資料で行われていますので、ぜひチェックしておくとよいでしょう。

<参考>: 令和7年分 給与所得の源泉徴収票の記載の仕方<PDFファイル>(国税庁)

(5)確定申告が必要な給与所得者は?

給与所得者の大部分は、会社が行う年末調整によって所得の申告・納税が完了します。ただし、以下に該当する人は自ら確定申告をする必要があるでしょう。

|

(1)給与の年間収入金額が2,000万円を超える人 (2)1か所から給与の支払を受けている人で、給与所得および (3)2か所以上から給与の支払を受けている人のうち、 (4)同族会社の役員などで、その同族会社から貸付金の利子や (5)災害減免法により源泉徴収の猶予などを受けている人 (6)源泉徴収義務のない者から給与等の支払を受けている人 (7)退職所得について正規の方法で税額を計算した場合に、

<引用>:No.1900 給与所得者で確定申告が必要な人(国税庁)

|

年末調整および確定申告の時期になると、従業員から「自分は確定申告が必要ですか?」などの問い合わせがくることがあります。給与計算の業務を担当するのであれば、給与所得者で確定申告が必要な人の要件も知っておいたほうがよいでしょう。

年末調整と確定申告の両方が必要になるケースについては、以下の記事で詳しく解説しています。ぜひチェックしてみてください。

年末調整と確定申告の両方が必要になるケースとは?2つの違いや適用される所得控除、注意点などを徹底解説

人事業務のアウトソーシングならラクラスへ

本記事では、「給与所得」と「給与収入」、「手取り」の違いを確認したうえで、給与所得の計算方法について具体例を交えながら解説してきました。給与所得控除・所得控除の違いなどは人事部門の担当者も混同しやすく、業務に負担があるかと思います。

もし、給与計算のアウトソーシングを実現して人事業務を高品質化したいとお考えであれば、ラクラスにお任せください。ラクラスなら、クラウドとアウトソーシングを掛け合わせた『BpaaS』により、人事のノンコア業務をアウトソースすることができコア業務に集中できるようになります。

ラクラスの特徴として、お客様のニーズに合わせたカスタマイズ対応を得意としています。他社では難色を示してしまうようなカスタマイズであっても、柔軟に対応することができます。それにより、大幅な業務効率の改善を見込むことができます。

また、セキュアな環境で運用されるのはもちろんのこと、常に情報共有をして運用状況を可視化することも心掛けています。そのため、属人化は解消されやすく「人事の課題が解決した」という声も数多くいただいております。

特に大企業を中心として760社86万人以上の受託実績がありますが、もし御社でも人事の課題を抱えており解決方法をお探しでしたら、ぜひわたしたちラクラスへご相談ください。

この記事の監修者:飛悠税理士法人

私たち飛悠税理士法人は、お客様に対し税務会計の専門家としての立場でサービスを提供することはもちろんですが、その前に人間同士の信頼関係、人としての筋道を大切にすることをモットーにしています。そのためにお客様のお考えをよく聞き、私達の考えをきちんとお伝えする事ことによって、お互いの信頼関係を築いていくことが大切だと思っています。